こんにちは100年投資の未来です。今回はマルゼン(5982)の業績推移・CF・配当・オーナー利益などについて分析していきたいと思います。

マルゼンの事業内容は業務用厨房機器の製造販売となっており、パッとしませんが、キャッシュフローの推移が非常に良く好感が持てます。

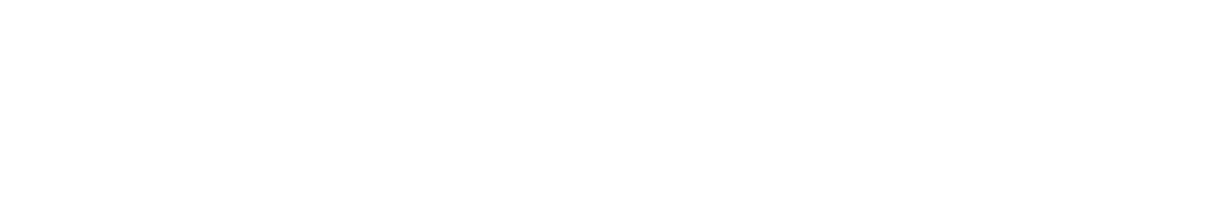

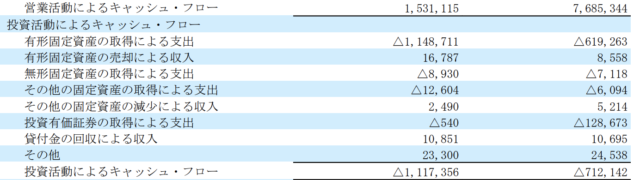

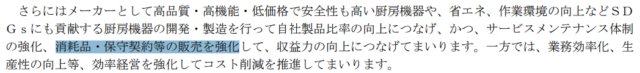

マルゼンのキャッシュフローとB/S分析

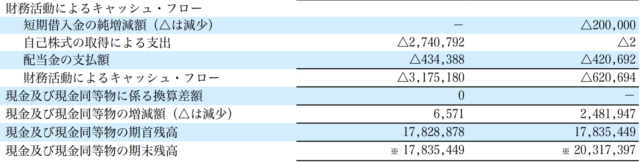

上記はマルゼンの営業キャッシュフロー・投資キャッシュフローなどの推移です。常にフリーキャッシュフローを出す事ができており、会社には時価総額(会社の値段)に匹敵する、膨大な現預金が蓄積されています。

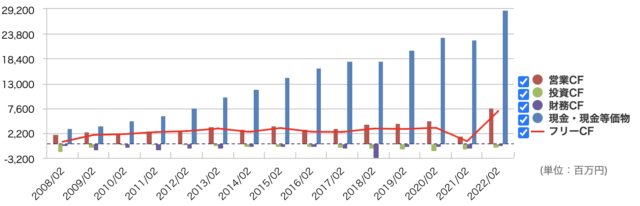

貸借対照表(B/S)の推移は下記の通りで、以前は現預金よりも全負債の方が多かったのですが、現在は全負債よりも現預金が多くなっており、実質無借金で経営できています。

| 指標 | 数値 |

|---|---|

| ROE | 7.13% |

| PER | 10.9倍 |

| PBR | 0.73倍 |

| 配当利回り | 2.66% |

| 自己資本比率 | 67.2% |

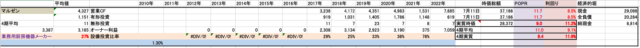

マルゼンの株価オーナー利益倍率

マルゼンの株価オーナー利益倍率(POPR)は上記の通りです(画像をクリックすると大きくなります)。

オーナー利益は営業活動によるキャッシュフローから有形固定資産の取得による支出、無形固定資産取得による支出を差し引いて計算しました。

直近4期平均で11倍、現預金を加味した実質ベースで8.4倍なので割安感が高くなっており、長期投資を前提とした場合、この水準で購入すれば負ける可能性は低いと考えています。

競争優位性・ビジネスモデル

マルゼンの事業ポートフォリオは上記のようになっており、業務用厨房機器の製造販売が主力です。

また、業務用厨房機器の中では下記のようなフライヤーのシェアが高く業界トップの実績を誇ります。

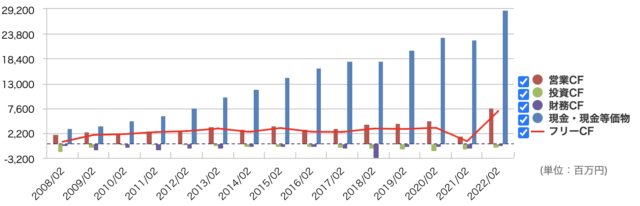

キャッシュフローが安定していることから、買い替えを含めた継続的な需要がある事が伺えます。また、有価証券報告書では「消耗品・保守契約などの販売を強化」と記載があり、ストック性が高い分野の強化施策が伺えます。

ただ、百年投資家は飲食店の経営をした事がないため、厨房機器について、あまりイメージが湧きません(正直、IRも充実していない為、理解しにくい・・・)。

技術革新自体はそれほど激しくないと思われますが、なぜこれだけストック性が高く、安定した営業CFを上げる事ができるのかよくわかりません。

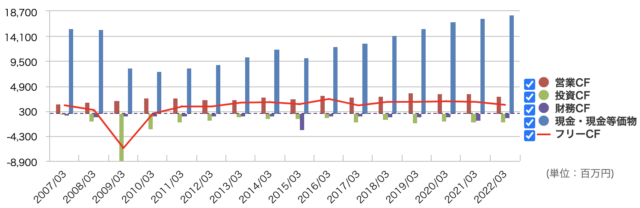

マルゼンのCF推移はメディキットに近い

上記は留置針(医療用消耗品)の製造販売をしているメディキットのCF推移ですが、留置針は技術革新が少ない(血管が相手なので破壊的なイノベーションは起こりにくい)ため設備投資が少なくて済むと共に顧客(病院)のスイッチングコストが高く消耗品のため、ストック型のビジネスとなります。そのため、綺麗なCF推移となります。

マルゼンもメディキットと近い綺麗なCF推移なので、おそらく、顧客のスイッチングコストが高くストック性が高いビジネスである事が伺えます。

ただ、綺麗なCFとなる重要な部分が今の所、理解できていないため、100株〜200株程度、打診買いを行い、少し調べながら様子を見ている状況です。

マルゼン(5982)の賃貸不動産の価値

マルゼンの主力ビジネスは業務用厨房機器ですが、全研本社(7371)などと同様に賃貸用の不動産を所有し、賃料収入を得ています。

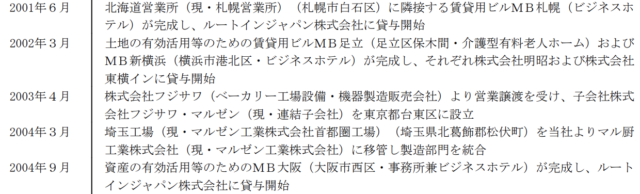

所有賃貸不動産は2001年頃から土地の有効活用のために取得したものが中心となっており、現在は下記のように足立区以外に5件の物件を保有し、簿価は合計で34億7941万円となっています。

足立区保木間4丁目31−1(老人ホーム)

東京都足立区保木間に所有している物件は2002年3月に株式会社明昭へ賃貸され「介護付有料老人ホームふちえ明生苑」として運営されています。具体的な賃料は不明ですが、下記のように1ブロックの綺麗な土地のため、価値は高そうです。

近隣の相続税路線価は19.5万円〜21万円程度なので土地は広いですが、平米単価はまぁまぁという感じです。マルゼンへ株式投資することで、間接的にマルゼンが所有している不動産を持つ事ができます。

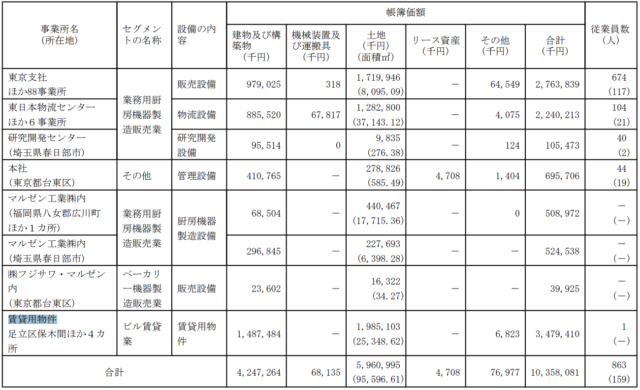

横浜市港北区新横浜2丁目2−12(東横イン)

神奈川県横浜市港北区に所有する物件は足立区と同様に2002年3月に株式会社東横インに賃貸されています。

相続税路線価は新横浜駅の近くということもあり高く85万円。土地の面積は小さいですが、足立区や下記の北海道などと比べると希少立地の物件となっております。

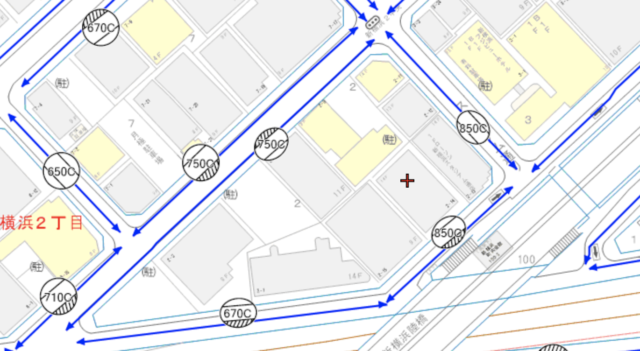

札幌市白石区北郷4条2丁目1−5(ルートイン札幌)

北海道札幌市白石区北郷4条2丁目1−5には札幌営業所(平屋の建物)の隣にビジネスホテルがあり、こちらをマルゼン(5982)が2001年6月から所有しています。賃貸先はルートインジャパン株式会社でルートイン札幌白石として運営されています。

相続税路線価は下記のように6.3万円程度となっており足立区や横浜市と比べると高くありません。

謄本(登記事項証明書)を取れば建物の大きさや土地の広さを調べる事ができますが、横浜や大阪に所有している賃貸物件と比べると札幌の物件は価値は低そうです。

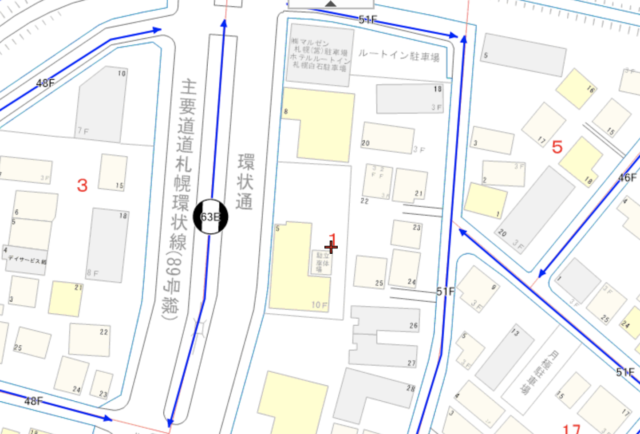

大阪市西区西本町2-6-6(ルートイン大阪本町)

画像のホテルルートイン大阪本町(大阪市西区西本町2-6-6)は2004年から賃貸が行われています(一部、マルゼンの事務所利用)。横浜と同様に土地の価値は高く相続税路線価は65万円〜110万円となっています。

建物の規模も大きく、おそらく賃貸物件の中ではこの物件が最も価値が高いと思われます。

埼玉県北葛飾郡松伏町大川戸274

最も新しい賃貸不動産は上記の工場跡地で、2007年6月に旧埼玉工場が移転に伴い空いた跡地を一括して西尾レントオール株式会社に賃貸しています。

土地の面積は広いですが、標準宅地で27300円(固定資産税路線価相当額)の地域なので地価はかなり低いです。ただ、近隣に分譲地があることから将来的には分譲会社などへ売却できるかもしれません。

賃貸不動産の利回り還元での価値

賃貸不動産は北海道から大阪まで各地に点在し、現在の家賃収入は598百万円(約6億円)となっています。

立地などを考えると還元利回りは8-9%程度が適切だと思われ、仮に8%で還元すると7475百万円(約75億)、9%だと6645百万円(約66億円)となります。

簿価が34億7941万円なので現時点でおそらく、含み益が発生している状況でしょう。

投資時期が地価が大底だったITバブル崩壊後なので仕込み時期がカナリいいです。上記は横浜の地価推移ですが、大阪などもITバブル崩壊後が大底となっています。

時価総額と比べると賃貸不動産の価値(時価)は1/5程度なのでそれほど大きくありませんが、実質無借金でこれだけの不動産を保有している事を考えて株価が割安か割高か判断した方が良いでしょう。

資本政策・株主還元(ROE・配当金など)

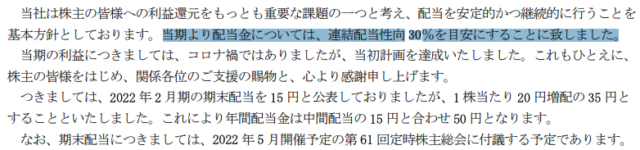

マルゼンは配当性向が低く、配当利回りはそれほど高くありませんでしたが、2022年4月8日に発表があった通り、当期より配当性向30%となるようです。

ROEについては言及がないため、利益が横ばいならば今後も現預金が蓄積されるため、ROEは減少していく可能性が高いです。

自社株買いは創業家の資産管理会社(マサトヨ)が売却するたびに自己株式の取得を行っており、直近は下記のように2017年に行なっています。

IRが充実していないため、今後の資本政策・株主還元についてわかりにくいですが、現時点では悪い方向に行ってはいないと考えています。

マルゼンへの株式投資まとめ

マルゼン(5982)の銘柄分析について書かせていただきました。CF推移が非常に綺麗で、賃貸用不動産については含み益が出ている可能性が高いです。

一方、IRが充実しておらず資本政策や株主還元施策がわかりにくい点がマイナスポイントです。

総合的に見ると割安であるとともに収益力も高く、CFも綺麗なため、長期投資で負ける可能性はカナリ低いと言えるでしょう。

欲を言えばもう少し暴落して6〜7倍の株価オーナー利益倍率になってくれれば数百万円単位の投資ができると感じました。今後とも100年投資の未来をよろしくお願いします。