こんにちは100年投資の未来です。今回は長期投資先の企業やビジネスの選び方について記載していきたいと思います。

百年投資家は現在、30代前半ですが15才くらいから始めた株式投資と20代から始めた不動産投資や事業経営でセミリタイアできる規模の資産を築き上げました。

株式の長期投資ではオーナー利益が確実に積み上がる企業へ投資することが重要でダメ企業へ長期投資しても儲かることはありません。

これまでの経験上、営業キャッシュフローに対して設備投資の割合が高い企業はオーナー利益を蓄積できないため、長期トレンドでは株価が横ばい傾向になることが知られています。

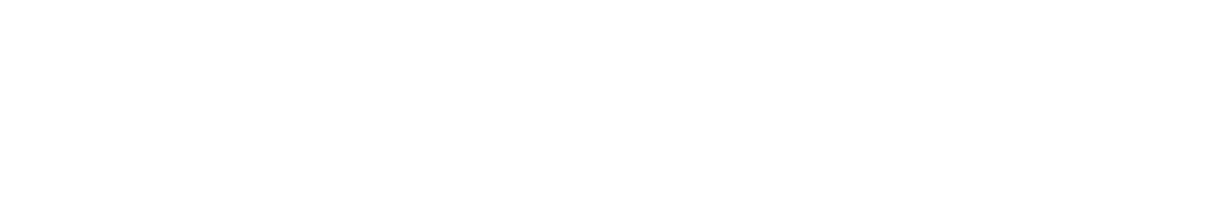

営業CF対設備投資比率

企業の設備投資比率を求める方法としては「売上高対設備投資比率」「営業利益対設備投資比率」など様々な評価方法がありますが、百年投資家の場合、キャッシュフローを最も重視しているため営業キャッシュフローに対する設備投資の比率を算出します(百年投資家は上記のようにエクセルを使って計算しています)。

これまでの経験上、営業キャッシュフローに対する設備投資の割合が50%を超えているような企業ではフリーキャッシュフロー(FCF)が安定せず、現状維持のためのメンテナンス投資のみでもFCFが赤字になる事があります。

そのため、長期投資では営業CF対設備投資比率が低い企業へ投資することが重要です。

設備投資比率の高い企業と低い企業

トヨタ自動車やデンソー、国際石油開発帝石などは営業CFに対する設備投資比率が高くなっており、FCFがあまり出ていません。

一方、サカイオーベックス、カカクコム、CoCo壱番屋、日本ハウズイング、オービックなどは営業CFに対する設備投資の割合が低くなっておりFCFがしっかり出ています。

FCFが毎年出ている企業では将来の大型買収や増配のための現預金を蓄積することができるので中長期で見ると株価は右肩上がりに上昇する傾向があります。

ちなみに、百年投資家のポートフォリオではセブン&アイ、セブン銀行、日本ハウズ、JT、サカイオーベック、パイロットなどが営業CFに対する設備投資の比率が低くなっています。

各企業の設備投資の金額を分析する方法

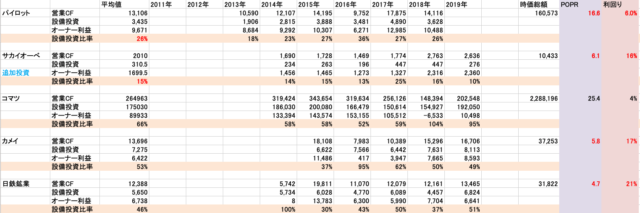

(引用元:https://home.komatsu/jp/ir/library/financial/)

上記はコマツの2019年3月期の決算短信(米国会計基準)です。営業キャッシュフローは2019年3月期が202,548百万円、2018年3月期が148,394百万円となっており、設備投資(固定資産の購入)はそれぞれ192,050百万円、154,927百万円です。

コマツの場合、エクセルで6年間の平均設備投資比率(営業CF対設備投資比率)を計算すると66%となっており、営業CFの半分以上を設備投資(通常、成長のための投資よりも現状維持のためのメンテナンス投資が殆ど)へ費やしていることがわかります。

設備投資で競争力は殆ど強化されない(合成の誤謬)

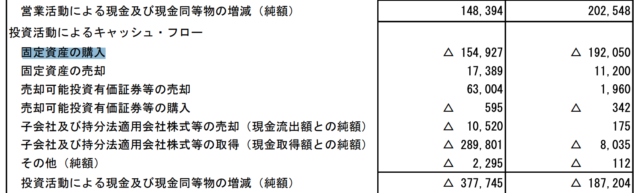

(引用元:マネックス証券)

(引用元:マネックス証券)設備投資によって営業CFが上昇すればその投資はメンテナンス投資ではなく成長のための投資と評価することができますが、大半の製造業では合成の誤謬(fallacy of composition)によって競争力強化だと思っていた設備投資が殆ど効果が無いことが知られています(上記画像はコマツのキャッシュフロー推移)。

合成の誤謬とは

合成の誤謬(ごうせいのごびゅう)とはミクロの視点では正しいことでも、それが合成されたマクロの世界では、必ずしも意図しない結果が生じることを指す経済学の用語です。

例えば自動車業界では個々の企業が毎年大規模な設備投資を行い、競争力強化を行なっています。

個別の企業Aでは設備投資によって過去に比べ競争力(品質や原価)が強化されていますが、A以外の企業(B・C・D・E・F・Gなど)も同じく大規模な設備投資を行なっているため、マクロ(競合との相対)で見ると競争力は強化されておらず設備投資のリターンがほぼ0になってしまう現象を指します。

そのため、自動車メーカー(トヨタやホンダなど)は毎年大規模な設備投資を行なっているにも関わらず収益(営業CF)が伸びないという現象が発生しています。

コマツはブランド力のある世界2位の建設機械メーカーですが、分析した限りでは一般的な自動車メーカと同様に設備投資によって相対的競争力は殆ど強化されておらず、設備投資の殆どは現状の収益(営業CF)を維持するためのメンテナンス投資になっている可能性が高いです。

百年投資家の株式投資まとめ

いかがだったでしょうか?百年投資家の場合、長期投資がメインですが、スイングトレードも行うので割安感が高ければ設備投資比率の高い会社へ投資することもあります。

ただ、長期投資では事業が生み出すキャッシュフローをあちこちに配って歩かなければならないような企業へ投資した方が確実に儲かるので設備投資比率(メンテナンス投資比率)の高い会社へ投資する事はありません。今回の記事が株式投資の参考になりましたら幸いです。