こんにちは百年投資家の株式投資です。今回は日本家電メーカーの中で比較的優等生であるパナソニック(松下電器産業)についてバフェット式で分析して行きたいと思います。

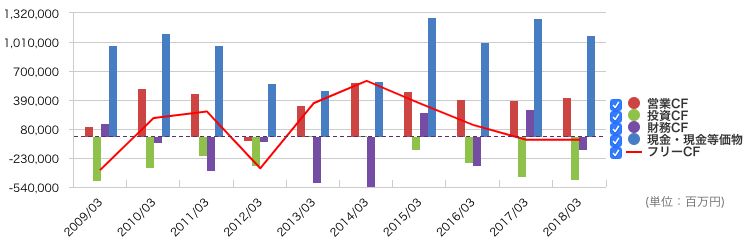

パナソニックのキャッシュフローを分析

(画像引用元:マネックス証券)

パナソニックのキャッシュフローは上記の通りですが、基本的に過去10年で何度も赤字転落した製造業なので今の所、投資する可能性は0です。

キャッシュフローを見るとFCFも何度か赤字転落しており、営業CFで稼いだ現金以上の投資を行なってきたことがわかります。

営業CFを上回る投資を行なってきて、営業利益(営業キャッシュフロー)が成長していれば問題ないのですが最近の営業利益の最高値は4000億円程度となっており、2006年(約4100億円)や2007年(約4600億円)に比べ全く成長していません。

営業利益率も5%程度が上限となっており、典型的なコモディティ企業(どこにでもある競争力のない企業)である事がわかります。

百年投資家はパナソニックへ投資するか?

パナソニックがこの世から無くなったとしても、一般的な消費者で困る人は殆どいないでしょう!このことからわかるように代替品の多いコモディティ商品しかなく、消費者独占力のある商品を殆ど持っていない事がわかります。

消費者独占力のある商品やインフラのように生活の一部に浸透した商品(鉄道・通信キャリア・google・apple・楽天・amazon・ヤフーなど)は非常に収益性が高い一方、コモディティ商品は価格勝負で戦うしかなく、利益率が低いといった特徴があります。

さらに、ストック型のビジネスではなく、ここ10年で全く成長していないことから、投資したとしても大幅な株価の上昇は見込めないでしょう!

このような企業の場合、暴落局面でのスイングトレードで稼ぐしかなく、景気後退局面では以前のように赤字転落する可能性が高いので、その時に購入し、数年後、景気が良くなった時点で売る戦略で稼ぐしかないでしょう。

ある程度のブランド力はあるのでストック型のビジネスモデルに転換できるようならば面白いですが、そのためには組織の抜本的な改革が必要なので相当な時間がかかるでしょう。今回の記事が株式投資の参考になりましたら幸いです。