こんにちは100年投資の未来です。今回はオリコン(4800)の業績・CF・配当・オーナー利益分析などについて分析していきたいと思います。

元々はヒットチャートに代表される音楽情報サービスの提供がビジネスの柱でしたが、近年ビジネスモデルを転換しており「顧客満足度(CS)調査事業」や「ニュース配信・PV事業」が主要ビジネスになってきています。

分析手法

分析には5フォースモデル、キャッシュフロー計算書、損益計算書、貸借対照表、各種統計データを使用します。また、競争優位性について「無形資産(ブランド・行政の許可・特許)」「スイッチングコスト(習慣・探索コストによるスイッチングコストを含む)」「ネットワーク効果」「低価格提供力(規模の経済性・独自資産の保有性)」の観点から分析を行います。

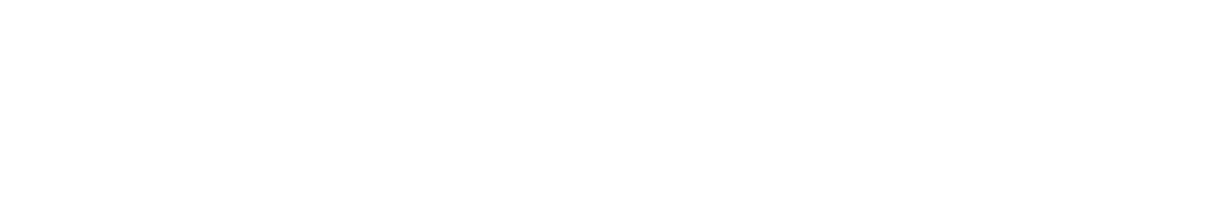

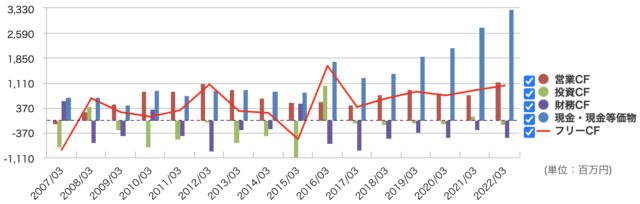

オリコン(4800)のキャッシュフロー推移を分析

上記はオリコンの営業キャッシュフロー、フリーキャッシュフローなどの推移です。2016年頃までは当時の主力ビジネスである音楽情報サービス事業が衰退に対して太陽光発電事業に進出したりと右往左往していましたが、 ここ5年程度は新規事業が安定してきておりキャッシュフローも綺麗になってきました。

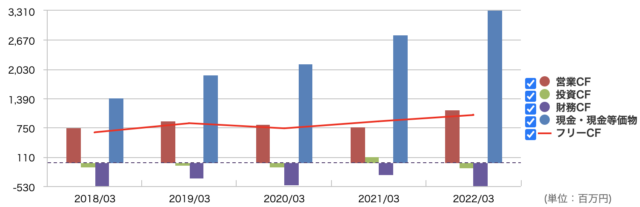

営業利益率で見ても2016年からは上昇傾向となっており、近年は30%を超える高収益ビジネスに転換できています。

オリコンのオーナー利益倍率

オリコン(4800)のオーナー利益倍率(POPR)は2022年6月21日調査の直近値で11倍となっています(画像をクリックすると大きくなります)。

4期平均だと14.9倍ですが、ここ最近の業績推移を考えると来季は増収増益が予想されるため11倍で考えてよさそうです。

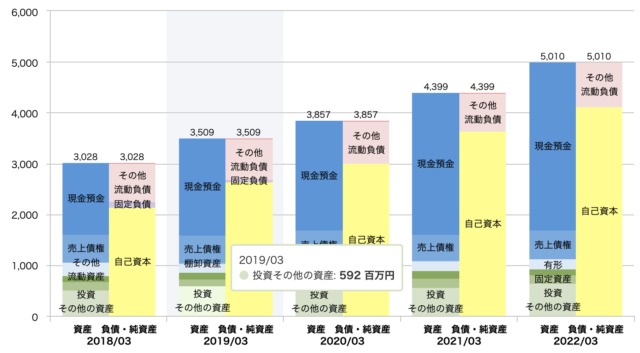

また、オリコンも「デジタル・インフォメーション・テクノロジー」や「AmidAホールディングス」などと同様に自己資本比率の高いキャッシュリッチ企業のため、下記のように現預金で全負債を完済しても膨大な現金が余ります。

この膨大な現金を加味した実質ベースのオーナー利益倍率は9.5倍となっており、割安感は高いと言えそうです。

私の場合、自社のビジネスも含めPPMでいう金のなる木のビジネスが好きです。優良ビジネスは所有しているだけで現金が蓄積されるため通常、借入に頼る必要はありません。借入に頼らなければ拡大や継続が難しいビジネスについては株式投資による区分所有だとしても基本的に所有しようとは思いません。

オリコンの競争優位性・ビジネスモデル

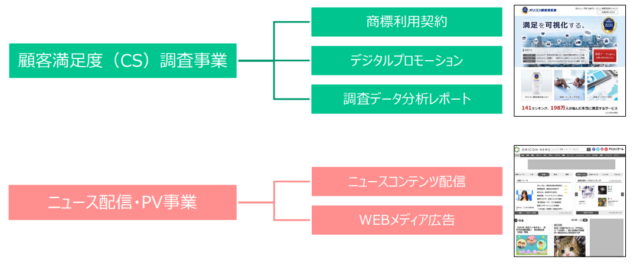

オリコンは現在コミュニケーション事業(「顧客満足度(CS)調査事業」「ニュース配信・PV事業」「PRコンサルティング事業」)・データサービス事業・モバイル事業をおこなっており、大半を下記のコミュニケーション事業で稼いでいます。

顧客満足度調査事業

顧客満足度調査事業の商標利用契約については一度、商標の入った印刷物(名刺・ポスター・パンフレット)を作成した場合は使用し続ける可能性は高いと思いますがデジタルでの商標利用の場合は修正が容易なため辞めやすく、中長期的に継続してもらえるかは不明です。

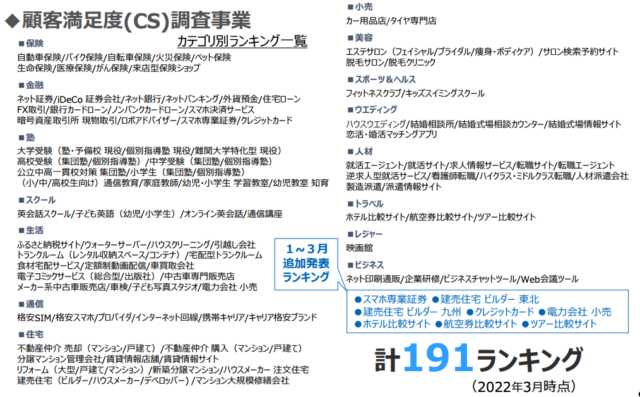

現在は下記のように横展開し191ランキングを掲載し、商標利用契約やデジタルプロモーション(アフィリエイト)をおこなっています。

顧客のスイッチングコストという点ではそれほど高いように感じませんでしたが、オリコンランキング取得+掲載によって顧客のCVRに大きな違いが出る業界などでは継続利用してくれる可能性が高いと感じました(FCFの推移を見る限りではストック型で積み上がっている感じがします)。

基本的に横展開で成長が描けるので悪くは無いと思いますが、ブランド毀損が発生した場合、壊滅的なダメージを受ける可能性はあります。

ニュース配信・PV事業

ニュース配信・PV事業は現在は自社メディア(web・youtubeなど)とニュース通信事業を行なっています。メディアは広告収入がメインなので基本的にはPVやセッション数に比例する形で収益が変動します。

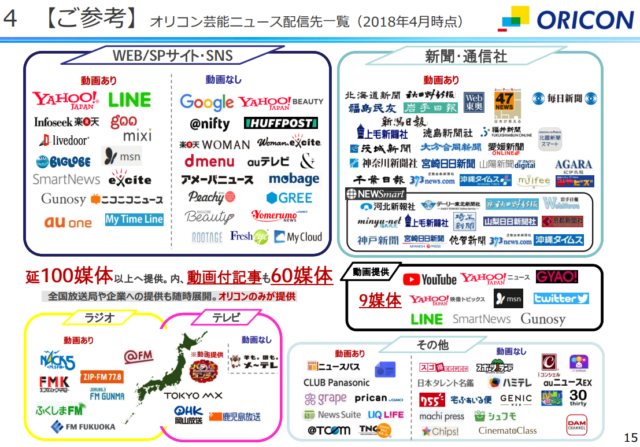

ニュース配信は下記のようにさまざまな媒体に配信し収益を上げています。下請け製造業的なビジネスモデルなので急成長は期待できませんが、顧客のスイッチングコスト(新規取引先の探索コスト)は高く安定的に利益を得ることが出来るビジネスといえます。

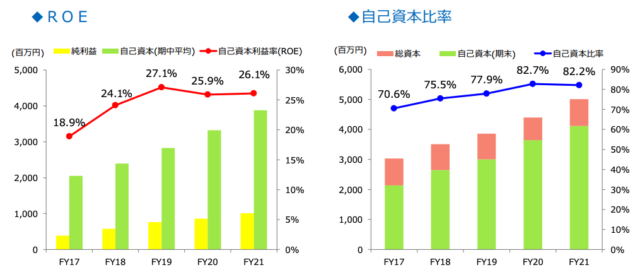

オリコンの資本政策(ROE・配当金など)

オリコンは2016年ごろから決算説明などでもROEに言及し始めています。また、有価証券報告書でもROEの向上と自己資本比率の向上に言及しており、今後、現預金が蓄積し、自己資本がさらに厚くなる段階では配当の大幅な増額や自社株買いが期待できます。

そのため、現時点の資本政策が維持されており、キャッシュフローの推移が継続するならば持ち続けることで株価は上昇していく可能性が高いです。

オリコン(4800)への株式投資まとめ

いかがだったでしょうか?現在、配当利回りは3%弱となっており、楽天証券などで貸株を行えば1.75%の貸株料をもらえるので仮に株価が横ばいだと仮定しても5%弱のリターンが期待できます。

ビジネス自体はスイッチングコストがそれほど高くなく、ブランド力が落ちた場合、リスクがありますが、株価が横ばいだとしても悪くは無いリターンなので百年投資家は300株ほど所有しています。今回の記事が株式投資の参考になりましたら幸いです。