こんにちは100年投資の未来です。今回はビーウィズのOmnia LINKのビジネスモデルを5フォースモデルなどを駆使して考察していきたいと思います。

百年投資家は基本的にスイッチングコストが高いストック型ビジネスへ好んで投資する傾向があります。

キャッシュフロー推移が良く、スイッチングコストが高いストックビジネスをおこなっており、本質的な価値よりも株価が遥かに安い会社へ投資すれば中長期で負ける可能性はほぼ0になります。

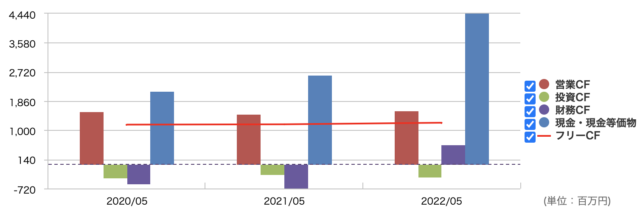

ビーウィズ(9216)のキャッシュフロー推移を分析

画像はビーウィズ(9216)のキャッシュフロー推移です。フリーキャッシュフローを毎年計上できているため、良い推移と言えますが、上場後、日が浅いため長期の分析はできません(あいHDなどのように長期の分析を行えれば精度が高くなります)。

今後、景気変動や技術動向の変化によって「顧客のBPO事業の内製化」「代替品の脅威が高まる」「新規参入の脅威が高まる」などの市場変化が起きれば、5フォースで言う顧客の交渉力や新規・代替品の脅威が上昇し、FCFを維持できなくなる可能性もあります(どちらにせよもう少し長期のデータが欲しいです)。

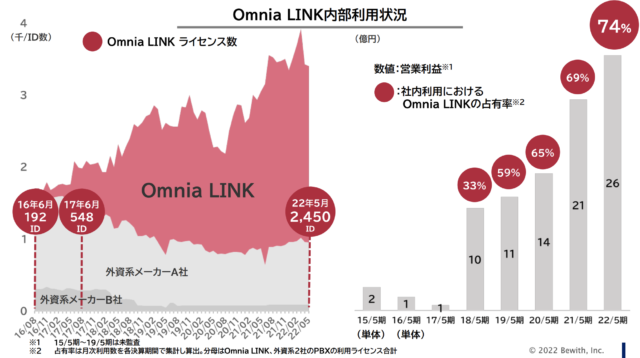

Omnia LINKの競争優位性

ビーウィズの所有しているビジネスで有力なのはBPOコールセンターではなくOmnia LINKの外販だと思います(Omnia LINKの外販は限界費用が殆どかからず、規模の経済が発揮できるビジネスだと考えられます)。

会社発表の数字的には右肩上がりとなっており、他社からシェアを奪っている点も評価できますが、別の見方をすれば事業の性質上スイッチングコストが低いと考える事もできます(コロナショック後、一時的にID数が減っている点を考えてもスイッチングコストはそれほど高く無いかもしれません)。

マクロで見た業界の市場シェアの変動が激しい事からも飲食業や小売業などのように長期的な利益が期待できない可能性も考慮した方がいいでしょう(この点もCFと同様に長期で見ていかないと予想の精度が低いです)。

ビーウィズ(9216)の分析まとめ

ビーウィズ(9216)は上場後まもないのでデータが不足しており長期の分析をしにくいです。

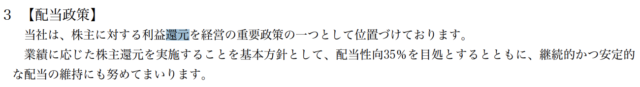

有価証券報告書によると配当性向35%とのことなので利益が安定成長すると仮定した場合、現在の水準で投資すればそれほど悪い投資にはならないでしょう。

ただ、セレコーポレーション(5078)のようにネットネットで考えて明らかに割安な会社というわけでは無いため、分析を続けながら明らかに割安となった段階で投資を検討したいと考えています(セレコーポの場合BSの実質キャッシュが時価総額よりも多いので50円で100円を購入するような投資ができます)。今回の記事が株式投資の参考になりましたら幸いです。