こんにちは100年投資の未来です。今回は農林系ビジネスを行なっているカネコ種苗(1376)・サカイのタネ(1377)・ホクト(1379)の銘柄分析を行なっていきたいと思います。

百年投資家が株式投資を行う場合、まずはキャッシュフロー分析を行います。「物凄いブランド力がある企業」や「金融事業を行なっている会社」の場合はキャッシュフロー推移が微妙だとしても株式投資を検討しますが、通常、キャッシュフロー推移が悪く割高な会社へは投資をしません。

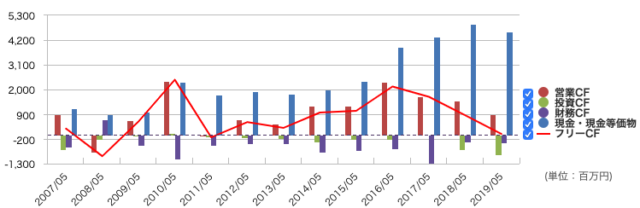

カネコ種苗(1376)のキャッシュフローを分析

(引用元:マネックス証券)

(引用元:マネックス証券)画像はカネコ種苗(1376)の営業CF・投資CF・FCFなどの推移です。営業CFは右肩上がりではありませんが、少ない投資CFで営業CFを稼ぐことができているためフリーCFは黒字、配当金などを株主に払っても会社に成長のための現金が溜まっていることが伺えます。

2007年から2019年(13年間)の平均PFCFR(株価フリーキャッシュフロー倍率)を計算すると「13,244百万円÷750.8百万円=17.6倍(利回りは5.7%)」となっており平均フリーキャッシュフローの17.6倍の企業価値で売買されていることがわかります(PFCFRの説明ついては日本水産の記事を参照)。

割高感はありませんが、ビジネスモデルや成長性を考えるともう少し安くないと投資はしないでしょう。設備投資が少なくて済むビジネスである点は良い点です!

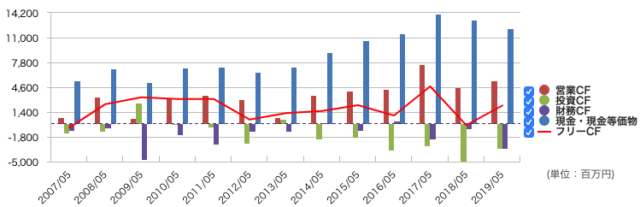

サカイのタネ(1377)のキャッシュフローを分析

画像のようにサカイのタネのキャッシュフローの推移は綺麗です。しかし、13年間の平均PFCFR(株価フリーキャッシュフロー倍率)は「162,144百万円÷1,881百万円=86.2倍(利回り1.2%)」となっており、投資対象としては割高すぎます。

通常フリーキャッシュフロー、営業キャッシュフローが右肩上がりで配当金を出しても現預金がどんどん会社に溜まってしまう企業は市場での評価が高く、PER(株価集積率)やPFCFR(株価フリーキャッシュフロー倍率)が高くなりがちです。

サカイのタネについては少なくとも株価が1/2にならない限りは投資を行うことは無いでしょう。

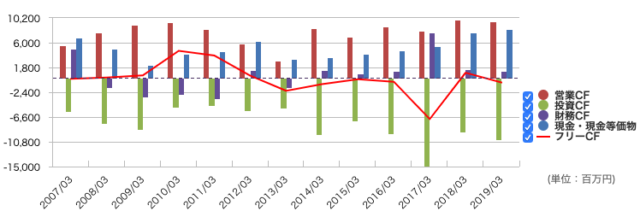

ホクト(1379)の銘柄分析

画像はホクトのキャッシュフロー推移です。金融事業などを行なっている場合はさらに詳細分析を行いますが、このキャッシュフロー推移を見ただけで投資対象から外れます。

営業CFを獲得しても競争力維持のための投資CFがかなり必要な事がわかります。貸借対照表上の固定資産などは膨らんでいる可能性がありますが設備の時価は簿価よりもはるかに安い可能性が高いのでPBRもあてになりません。

また、財務CFが何度か黒字になっていることから融資を行い、現状維持、配当金維持を行なっている可能性が高いです。

日本株、米国株、中国株などのCF分析すると結構多くの会社でホクトのようなキャッシュフローの推移の会社を見かけます(長期投資で儲からない会社)。

こういった会社は長期投資を行なっても株主をリッチにする可能性は低いのでウォーレン・バフェットはもちろん、百年投資家の場合も投資は行いません。今回の記事が株式投資の参考になりましたら幸いです。