こんにちは100年投資の未来です。今回はドトール・日レスホールディングスのキャッシュフローや業績推移などについて分析していきたいと思います。

ドトール・日レスホールディングスのキャッシュフローを分析

(引用元:マネックス証券)

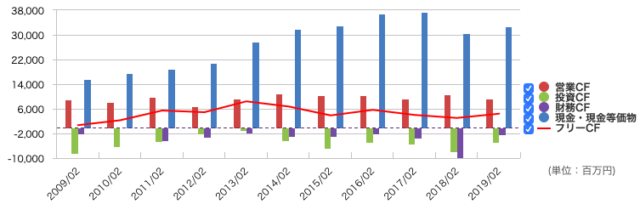

(引用元:マネックス証券)画像はドトール・日レスホールディングスの営業キャッシュフロー(投資CF)、投資キャッシュフロー(投資CF)、フリーキャッシュフロー(FCF)の推移です。

業種業態は異なりますが、日本ハウズイングに近いCF推移となっており、毎年FCFを計上することが出来ています。

百年投資家が計算した直近10年間の平均PFCFR(株価フリーキャッシュフロー倍率)は「107,950百万円(時価総額)÷4,881百万円(10年間の平均FCF)=22.1倍(利回り%)」となっており現時点で割安感や割高感はありません。

同業他社と投資指標を比較

ドトール

- PBR(実):0.92倍

- PER(予):14.5倍

- ROE(実):5.97%

- 配当利回り:1.50%

- 経常利益率:7.95%

- 営業利益率:7.85%

- 自己資本比率:81.0%

- 平均PFCFR:22.1倍

コメダ

- PBR(実):3.06倍

- PER(予):16.9倍

- ROE(実):18.04%

- 配当利回り:2.59%

- 経常利益率:25.31%

- 営業利益率:25.68%

- 自己資本比率:44.4%

- 4年間の平均POPR:22.6倍

今回はフランチャイズ展開を得意としているコメダホールディングスと投資指標の数値を比較してみました。

収益性を分析

収益力に対する割安度を示す指標であるPERやPFCFR、POPRはほぼ同一となっています。一方、ROEはコメダの方が高くなっており、これは利益率の高さと財務レバレッジが大きく影響しています。

ROEを分解

ROE (当期純利益/株主資本) = 売上高当期純利益率 × 総資本回転率 × 財務レバレッジ × 100 = (当期純利益/売上高) × (売上高/総資産) × (総資産/株主資本) × 100 = 売上高当期純利益率 × 総資本回転率 × 財務レバレッジ × 100 = PBR(株価純資産倍率)÷PER(株価収益率)

このブログの他の記事でも何度か言及していますが、ドトール・日レスホールディングスやビオフェルミンのようなキャッシュリッチの企業は現金を現金として運用しているため利益率が仮に高いビジネスを保有していたとしてもROEは低くなる傾向があります。

資産性を分析

保有している資産価値に対する株価を比較するとドトールのPBRは1倍以下なのに対してコメダは3倍となっています。PBRは高ければ高いほどROEは高くなる傾向がありますので、資産性と収益性は通常、反比例します。

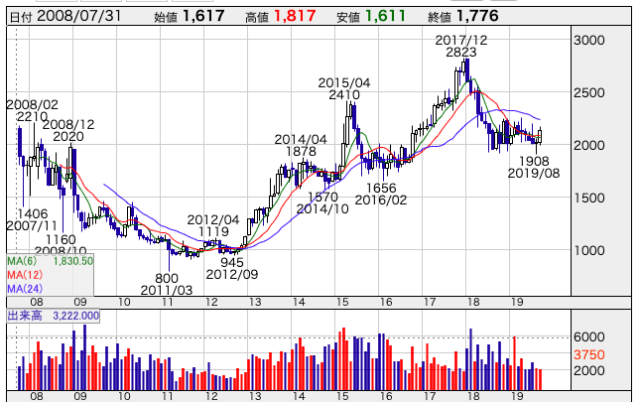

ドトールは現在、毎年の営業CFの3倍以上の現預金を保有しており、時価総額1080億円に対して現預金は約330億円もあります(コメダは営業CFと保有現預金は同じくらい)。

工場用地や工場設備などの実際の価値は簿価を遥かに下回る事がほとんどですが、現金の資産価値は簿価と同様の資産価値があります。

ドトールのようなキャッシュリッチ企業は使用していない現預金を自社株買いなどへ利用すると仮定した場合、収益力に対して非常に割安と評価することも出来ます(百年投資家としてはビオフェルミンはB/Sまで含めて分析すると割安だと感じました)。

百年投資家はドトール・日レスホールディングスへ投資するか?

ドトール・日レスホールディングスは「ドトールコーヒーショップ」「エクセルシオール」、パスタ専門店「洋麺屋五右衛門」、「星乃珈琲」などブランド力のある店舗を経営しており、ある程度の消費者独占力を保有しているため、良いタイミングがあったら投資したいと考えています。

ビジネスの収益性という面ではFCを主でおこなているコメダの方が遥かに高くなっており、ビジネスで得たキャッシュの投資先の開拓のしやすさという面でもコメダに軍配が上がります。

なお、膨大な現預金を保有しているキャッシュリッチ企業はその現預金の使い方次第で株価が化けることもあるので面白いですが、会社の役員(社長)が利回りの低い事業へ現金を大量に使った場合、オーナー(少数株主)にとってはつまらない投資になる可能性があります(笑)今回の記事が株式投資の参考になりましたら幸いです。