こんにちは百年投資家の株式投資です。今回は食品銘柄の中で時価総額の高い日本たばこ産業(2914)、アサヒグループホールディングス(2502)、キリンホールディングス(2503)のキャッシュフローを分析して行きたいと思います。

個人的には上記のように営業CFとフリーCFが徐々に右肩上がりの推移をする会社が好きです。ウォーレン・バフェットがコカコーラに投資しているように食品株は消費者の心を独占している競争優位性の高い会社が存在します。

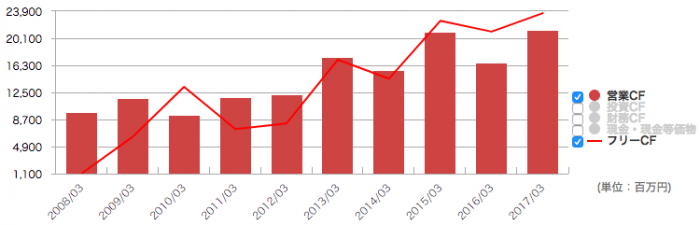

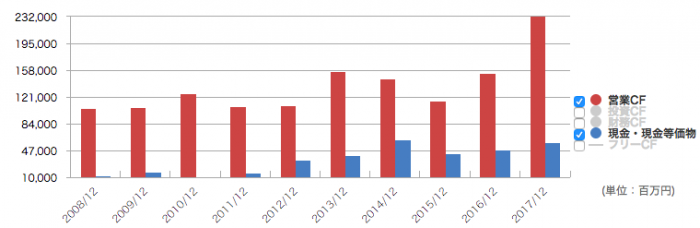

日本たばこ産業の10年間のキャッシュフロー

営業キャッシュフローに対し、投資キャッシュフローが少なくて済むビジネスモデルのためフリーキャッシュフローを毎年計上できています。

2016年の投資CFは海外企業の買収で、現在、JTには1.5兆円以上ののれんが計上されています。のれんは日本の会計基準の場合、償却をしますがJTはIFRS(国際会計基準)を採用しており、事業性評価をして価値が落ちた場合、減損にて処理します。

バフェットもIFRSのような形での、のれん評価は推奨していますが、IFRSの基準では買収による多角化が会計上有利になるため、IFRSに移行した企業は積極的に買収する傾向があります(個人的にあまり好きな業績UPの方法ではありません)。

買収による多角化はシナジーの薄い分野へ展開することが多いですがJTは海外たばこ事業を買収しており、この点は高評価です。

JTのような一見すると衰退産業なのにCFが出やすい銘柄は好きなのですが、のれん減損が発生し会計上、膨大な赤字になったタイミングなどで投資したいと考えています。

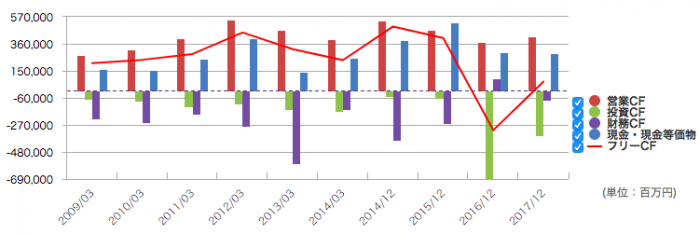

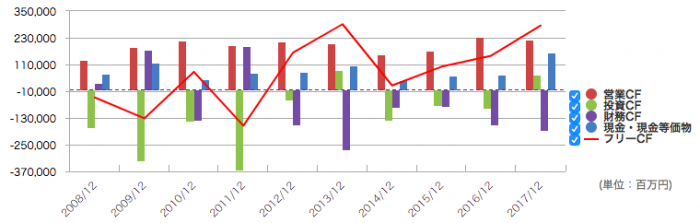

アサヒの10年間のキャッシュフロー

アサヒのキャッシュフローの推移は上記の通りです。買収による膨大な投資CFのため営業CFの推移が判りにくいですが下記のように営業CFが推移しています。

こちらもIFRS(国際会計基準)の恩恵を受けた銘柄で海外事業買収によって営業CFが伸びるとともに、損益計算書上(会計上)の利益も増額しています。

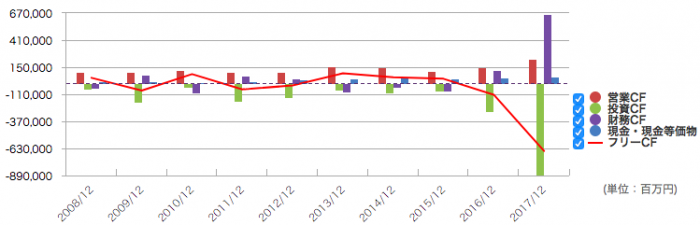

キリンの10年間のキャッシュフロー

キリンはアサヒに比べると営業CFがあまり伸びておらずキャッシュフローの推移としてはあまり好きな感じではありません。

あまり興味がないので詳細について調べてないのですが2008〜2011年頃の膨大な投資CFによって営業CFが伸びていない点は投資を行うのならば調べた方がいいでしょう!

食品銘柄への投資まとめ

JTのようにFCFが出るビジネスは好きです!JTのビジネスでは得ることができたFCFのかなりの部分を配当金に回しておりNISAで買うことができれば税金による利回り低下も起こらないので短期的にはいいでしょう!今回の記事が株式投資の参考になりましたら幸いです。