こんにちは100年投資の未来です。今回は百年投資家が以前から注目していたコメダホールディングスについて分析していきたいと思います。

コメダホールディングスはフランチャイズ(FC)加盟店を中心に全国で「珈琲所 コメダ珈琲店」や「甘味喫茶 おかげ庵」を展開しており、高利益率のビジネスモデルを保有していることで知られています。

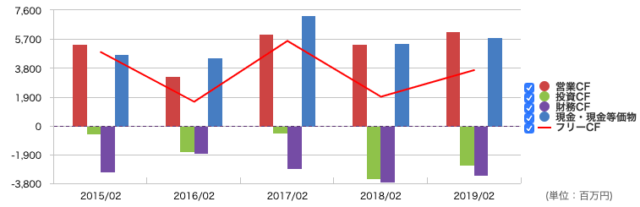

コメダホールディングスのキャッシュフローを分析

(引用元:マネックス証券)

(引用元:マネックス証券)画像はコメダホールディングスの営業キャッシュフロー(投資CF)、投資キャッシュフロー(投資CF)、フリーキャッシュフロー(FCF)の推移です。

上場後の年数が経過していないため、2015年からのデータしかありませんが、フリーキャッシュフローは毎年黒字を維持しています。また、2018年と2019年の投資CFが大きくなっている理由としては定期預金の増加によるキャッシュアウトなのであまり気にする必要はありません。

以前、平均PFCFR(株価フリーキャッシュフロー倍率)を計算したところ25倍を超えていたので投資する気持ちになれませんでしたが、昨日、4年間の平均POPR(株価オーナー利益倍率)を計算したところ「90,776(時価総額÷4,018百万円(4年間の平均オーナー利益)=22.6倍(利回り4.4%)」だったので悪くない株価水準まで下落してきた可能性が高いです。

コメダは成長力のあるFCのビジネスモデルを行なっているため、POPR(株価オーナー利益倍率)が20倍以下(利回り5%以上)の水準まで株価が調整すれば個人的には割安感は高いと考えています。

コメダホールディングスの各種投資指標を分析

各種投資指標

- PBR(実):3.06倍

- PER(予):16.9倍

- ROE(実):18.04%

- 配当利回り:2.59%

- 経常利益率:25.31%

- 営業利益率:25.68%

- 自己資本比率:44.4%

- 4年間の平均POPR:22.6倍

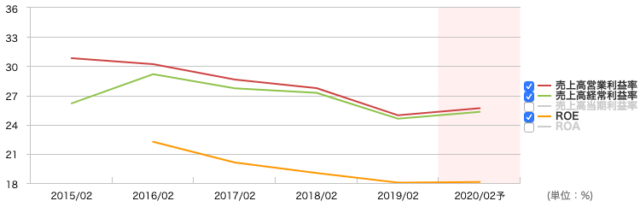

(引用元:マネックス証券)

(引用元:マネックス証券)上記はコメダホールディングスの各種投資指標や利益率の推移です。良品計画と同水準の高いROEを維持しており、好感が持てます。

また、利益率もビオフェルミンと同様に高くなっており、優秀なビジネスモデルを保有していることが伺えます。このROEや利益率(競争優位性)を維持できると仮定した場合、コメダへの長期投資は負ける可能性はほぼ0と言えるでしょう。

一方、リーマンショック後のデータが取れない点はマイナスで、大幅な景気後退局面や不景気局面での耐久性が不明(利益の落ち具合が判らない)な点は投資リスクが高いと言えます。

百年投資家はコメダホールディングスへ投資するか?

コメダホールディングスは2016年に上場した会社なのでチャートや業績推移などのデータが不足しています。IPOの公募価格は1,960円で初値1,867円だったので現在はIPOの公募価格に近い株価水準と言えます。

非常に良い会社なので百年投資家としては投資したいと考えていますが、割高感が若干高いのでもう少し落ちるまで待ってから資金を投入する予定です。今回の記事が株式投資の参考になりましたら幸いです。