こんにちは百年投資家の株式投資です。先日、東証二部の日本ハウズイングが大幅に下落したので数百万円ほど投資してみました。近年は毎年40億円程度のFCFを叩き出す会社なので保有している現金などを加味して考えると割安感が高くなっています。

日本ハウズイングの銘柄分析

マンションやビルなどの管理を主要業務としている日本ハウズイングの分析については「ストックビジネスの日本ハウズイングをバフェット式に分析」でも記載しています。

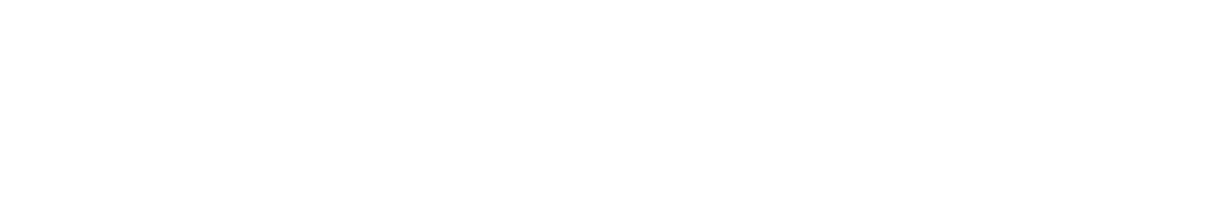

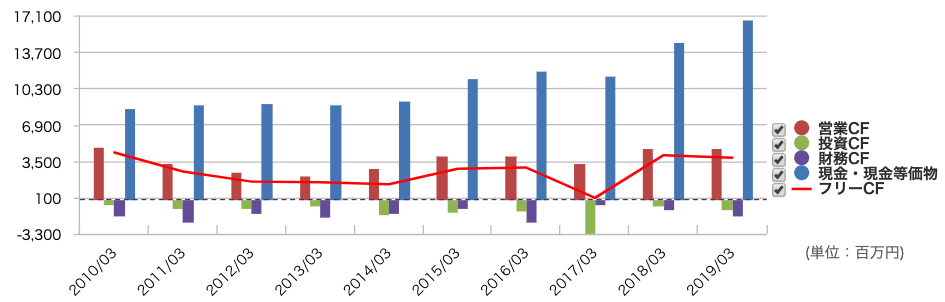

この会社は毎年30億円から50億円弱の営業キャッシュフローを叩き出します。それに対し、現状維持に必要な投資は「有形固定資産の取得による支出」の5億円程度が上限となっており、実質的なオーナー利益(株主利益)を毎年30億円以上計上することが出来ている会社です。

(日本ハウズイングの平成30年度の決算短信から引用)

30億円以上のオーナー利益を叩き出す会社が現在は370億円程度で売られているので、ビジネスシステムだけで12年程度で回収を行えます。

しかし、日本ハウズイングはこれまでに多くの現金を蓄積してきており、実際には遥かに高利回りの投資案件の可能性が高いです。

日本ハウズイングのB/Sを分析

製造業(東芝、シャープ、トヨタ、日産、ホンダ、JFEHD、新日鉄住金など)のバランスシート(B/S)に掲載されている建物や土地の簿価は通常、時価よりも遥かに低い事がほとんどです。また、売却した場合、ビジネスを継続する事ができません。

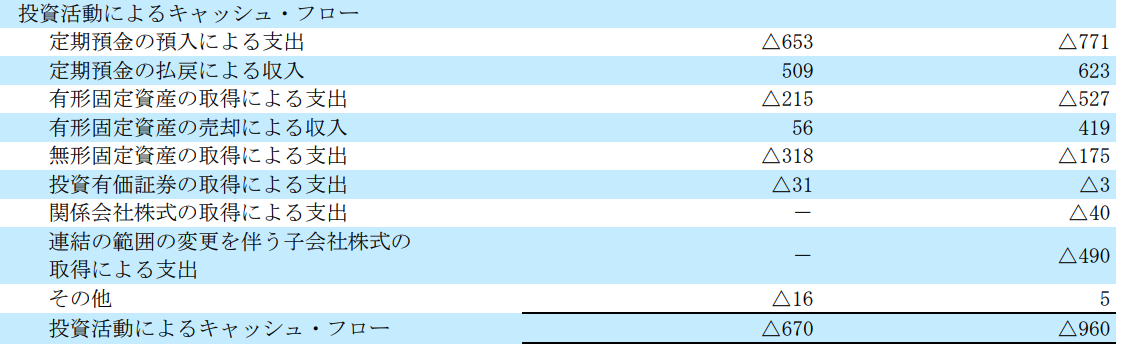

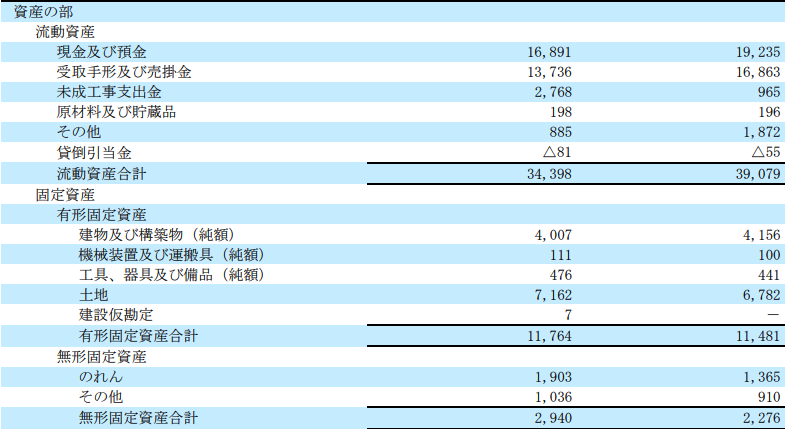

そのため、バランスシート(貸借対照表)の分析は流動性の高い現金などの資産と負債のバランスを見て分析を行います。日本ハウズイングの場合、流動資産から全ての負債を差し引いた正味の流動資産は「39,079ー25,703=13,376百万円(約134億円)」となっています。

日本ハウズイングは管理業務以外にも自らがオーナー(大家)となって不動産賃貸業をしているので所有している固定資産は賃貸用の建物と土地が主となっています(下記参照)。

決算書や説明資料からは具体的にどのような物件を所有しているかはわかりません。しかし、経験上、不動産の管理会社は簿価よりも価値のある優良不動産を保有している事がほとんどです。

私の所有している会社も不動産賃貸業を行なっていますが、簿価に比べると時価がかなり高くなっており、実質的には含み益を所有しています。

そのため、かなり割り引いて考えたとしても簿価の1/2の現金価値はあると思いますので「11481÷2=5,740百万円(約57億円)」と査定してみました。

日本ハウズイングへの投資利回り・回収期間

日本ハウズイングへの投資利回りは、キャッシュフローが安定しているため、計算がしやすいです。投資対象の時価総額は2019年6月1日現在だと378億円となっています。

ここから所有資産を差し引くと「378億円−134億円−57億円=187億円」となります。2009年度にフロー型ビジネスの開発事業から撤退しているので現在はキャッシュフローが読みやすい優良ストックビジネスしか保有していません。

毎年の営業キャシュフローやFCFの推移は上記のようになっており、殆ど設備投資を行わなくても営業CFを維持する事が出来ています。

直近のオーナー利益については営業CF(約48億円)に対して固定資産取得(約5億円)となっており、ここ10年程度の決算書を読みましたが開発事業を撤退してからは事業維持のために必要な設備投資は最高でも5億円程度という事が読み取れました。

するとオーナー利益は「48億円−5億円=43億円」と計算する事ができます。利回りを計算すると「43億円÷187億円=約23%」、回収期間は「187億円÷43億円=約4.3年」となります。

固定資産の時価=簿価と考えた場合の利回り

補足ですが、「11481÷2=5,740百万円(約57億円)」とはせず「固定資産の時価=11,481百万円(115億円)」とした場合、時価総額から所有資産を差し引くと「378億円−134億円−115億円=129億円」となります。

ここから利回りを計算すると「43億円÷129億円=約33%」となり、不動産投資で築年数の古い再生系物件を手がけるよりも利回りは高くなります。

固定資産を加味しないで考えた利回り

日本ハウズイングは固定資産を全て売却した場合、現在よりも若干営業キャッシュフローは減少してしまいます(管理業務は基本的にはソフト業務なので大幅な減少は無いと思います)。そのため、固定資産の売却を加味しないで利回りを考えてみたいと思います。

時価総額から保有している正味流動資産(流動資産−全負債)を差し引くと「378億円−134億円=244億円」と計算する事ができます。この状態の日本ハウズイングは固定資産を所有したままなので、現在の営業キャッシュフローへの影響は殆どないでしょう。

この場合の投資利回りは「43億円÷244億円=約17.6%」と計算する事ができます。日本ハウズイングの場合、仮に所有している正味流動資産を自社株買いに全て使ったと仮定しても営業キャッシュフローへの影響はありませんので、17.6%は実現可能な利回りと言えます。

日本ハウズイングへの株式投資まとめ

いかがだったでしょうか?久々に面白い投資案件だったので分析のために記事を作成してみました。他の株式投資案件や実物の不動産投資案件と比較しても優良投資案件と言えます。

特に実物不動産投資案件の場合、賃料が上がる可能性は低く、利回りの上昇は見込めませんが、日本ハウズイングへの投資の場合は利回りの向上が狙えます。

国内だけでみても市場は拡大傾向となっていますし、東アジアや東南アジアについては今後、不動産管理マーケットは拡大していくでしょう。今回の記事が株式投資の参考になりましたら幸いです。