こんにちは100年投資の未来です。今回は水産関連の事業を行なっている極洋(1301)・日本水産(1332)・マルハニチロ(1333)の銘柄分析を行なっていきたいと思います。

百年投資家が投資の意思決定を行う場合、まずはキャッシュフロー分析を行います。金融事業(銀行・保険など)を行なっている会社以外は10年程度のキャッシュフローを見れば事業の良し悪しをある程度把握することができます。

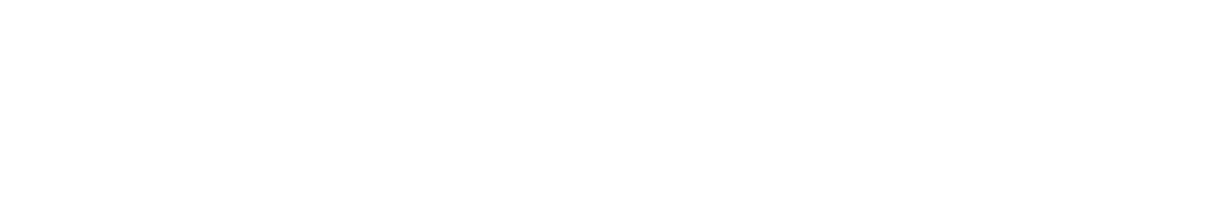

極洋(1301)のキャッシュフローを分析

(引用元:マネックス証券)

画像は極洋(1301)の営業キャッシュフロー(営業CF)、投資キャッシュフロー(投資CF)、フリーキャッシュフローなどの推移を表したグラフです。

このブログで何度も言及していますが、日本株でも米国株でも中国株でもオービックのようなフリーキャッシュフロー(FCF)が右肩上がりになる会社へ投資すれば基本的に儲かります(余程割高で買わない限り長期投資で損する可能性は0に近いです)。

しかし、極洋(1301)のキャッシュフローは綺麗でないので投資する可能性は限りなく0に近いでしょう。

キャッシュフローの推移を見ると投資を継続的に行なってきても営業CFを伸ばすことができないことを示しており、会社にキャッシュ(現金)が全く溜まっていません。

良いキャッシュフローの会社

私の保有しているサカイオーベックスやパイロットなどは営業キャッシュフローの一部を投資(投資CF)に回して残ったFCFから配当金を出しても会社にお金が溜まっています。

この状態で営業CFが伸びているような会社は強固なビジネス基盤を保有している可能性が高く、余程、割高で購入しない限りオーナー(株主)をリッチにしてれる可能性が高いです。

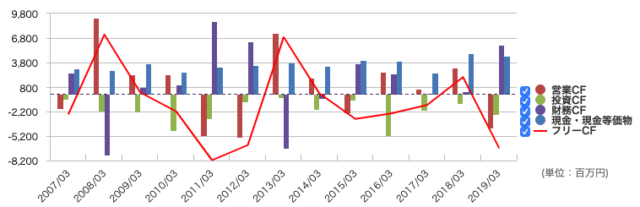

日本水産(1332)のキャッシュフローを分析

(引用元:マネックス証券)

(引用元:マネックス証券)画像は日本水産のキャッシュフローの推移です。極洋(1301)に比べると悪くないCF推移です。直近(2019年8月27日現在)のPFCFRは「186,208百万円÷7,890百万円=23.6倍」となっていますが、2017年3月期のようなFCF水準を維持できるようならば、かなり良い投資先と言えます。

PCFRとPFCFR

投資分析で最も有名なのはPERだと思います。PCFR(株価キャッシュフロー倍率)とは「株価÷1株あたりの営業CF=時価総額÷営業CF」で求めることができ1株営業CFの何倍の株価であるか比べる指標です。

ただ、PERは会計基準(日本・米国・IFRS)によってブレが生じる、PCFRは設備投資をして減価償却費が高い企業(トヨタとか)では低くなりがちと言った欠点があり、実態を反映していません。

それに対しPFCFR(株価フリーキャッシュフロー倍率:計算式は「株価÷1株あたりのFCF=時価総額÷FCF」)は現状維持のための設備投資も加味したオーナー(株主)手残りに近い概念となっており、実態に近い数値を導き出すことができるので百年投資家はPFCFRをよく使います。

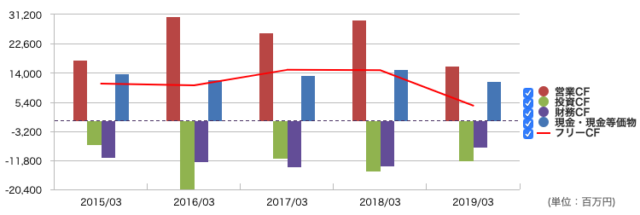

マルハニチロ(1333)の銘柄分析

画像は水産最大手のマルハニチロのキャッシュフローの推移です。上場が2014年4月なので分析できるデータが溜まっていませんが、直近5期についてはFCFを黒字で維持できています。

直近のPFCFRは「時価総額÷FCF=142,963百万円÷4,333百万円=32.99倍」となっており、割安感はありませんが、2018年3月期のFCFを維持できるのならば投資先としても悪くないでしょう。

PFCFRの注意点

PFCFR(株価フリーキャッシュフロー倍率)は現状維持のための投資を含んでいるのでウォーレン・バフェットの書籍などで紹介されているオーナー利益に近い概念ですが、成長のための投資も含まれているのでソフトバンクグルーフ(9984)などの分析を行う場合は加工が必要です。

また、はじめに書いた通り金融事業(銀行・保険など)を行なっている会社の分析には適していません。

バフェットや百年投資家なら投資する?

私の場合、基本的に平均のPFCFR(株価フリーキャッシュフロー倍率)が20倍を以下の会社へ投資を行なっています。

投資する可能性があるのは日本水産(1332)とマルハニチロ(1333)ですが、日本水産は景気後退局面での赤字幅が大きいですし、過去10数年の平均PFCFRは割高なので投資に値しません。

また、マルハニチロはデータが少ないので、少なくとも景気後退局面でのデータが集まるまでは投資検討しないでしょう。今回の記事が株式投資の参考になりましたら幸いです。