こんにちは「百年投資家」です。今回は収益物件売却時や収益物件購入時に知っておきたいの不動産の査定方法について書いて行きたいと思います。なお、別サイトとなりますが不動産会社による査定については「不動産会社による家の評価・査定方法」で詳しく書かれています。

不動産の査定方法

収益物件を売却する場合、一括査定等を利用し複数の不動産会社に査定をしてもらいます。不動産の査定方法には下記の種類があり、査定方法によって売り出し価格が異なります。

不動産投資での活用方法としては物件購入時には3種類の査定方法の中で最も査定額が安い金額で指値を行い、物件売却時には最も高い査定価格で売却するという戦略が考えられます。

原価法(積算価格法)

原価法とは対象となる不動産の新築価格を求めそこから経過年数に応じた減価償却を行い現在の価格を求める方法です。再調達原価の把握や減価修正が行える場合に有効で一般的に流通しうる一戸建住宅等の査定に適しています。

作業手順

- 標準建築費単価の把握

- 品等格差率、規模修正率、現価率を決定

- 建物価格の算出

- 土地価格を加えた住宅価格の算出

取引事例比較法

取引事例比較法とは対象となる不動産と類似した取引事例を収集し、地域要因や個別要因の比較を行った上で単価を決める方法です。一般的に不動産業者しか見ることができないレインズのデータを参考に査定額を算出します。マンションや一戸建て住宅、土地などの価格を求めるのに適しています。

売却時の査定は一般的に取引事例比較法で不動産会社が物件を評価します。比較法は近隣地域または同一需要圏内において、類似した不動産の取引事例がある場合に有効で、一般的に流通しうる物件の査定に適しています。

作業手順

- 適切な事例地の選定と事例地単価の把握

- 宅地としての条件を比較

- 査定地の単価を算出

収益還元法

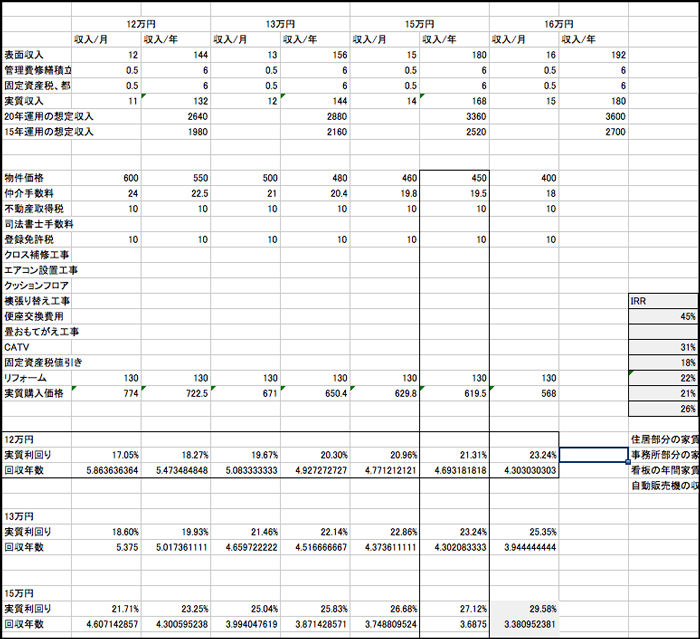

上の画像は私が概算利回りを算出するときに使っているエクセルの表です。投資物件を購入する場合、概算利回りを想定家賃水準ごとに算出し指値を決めます。上の画像の場合、地方のRCマンション(3部屋しか無い小さな物件です)で取れる想定家賃が少なくとも12万円でした。

この12万円に対し築年数、物件の構造、市場状況などからどれくらいの利回りが必要かを計算し概算を出します。管理費修繕積立金については一棟なので実際には費用は発生しないのですが、区分所有マンションと投資尺度を合わせるため記載しています。初めの段階で概算を出した後は、さらに細かな計算も行いますが、すぐに意思決定しないと売れてしまう物件では内見した後、概算の数字を1時間〜2時間程度で算出し買い付けを入れています。

収益還元法とは

収益還元法は純収益を還元利回りで割り戻すことで収益から見た不動産の価値を求めます。一般的には投資用のアパート等の査定を行うものですが一戸建てやマンションでも利用することができます。

収益還元法は居住用不動産であっても、賃料の設定が可能な地域及び種類であれば活用する事が出来ます。我々、投資家が物件を買うときには収益還元法で収支を計算し投資物件を購入します。

作業手順

- 適切な賃料の設定と築年数に応じた還元利回りの把握

- 純収益の算出

- 割り戻しによる住宅価格の算出

不動産査定まとめ

いかがだったでしょうか?不動産の査定方法には上記のような手法があります。どれが優れているということはありませんし、人によって計算方法が異なるので正確な方程式というものは存在しません。投資評価において最も重要だと考える点は投資尺度を合わせることです。投資尺度を合わせない限り数字による様々な投資について相対比較を行うことはできません。今回の記事が不動産投資の参考になりましたら幸いです。

収益物件の売却が得意な業者を探すなら「収益物件の売却が得意な不動産会社を探す」をご参照ください。一括査定サイトを活用する事で優秀な不動産会社を見つける事ができます。

関連記事