こんにちは100年投資の未来です。今回は日本郵政グループとして日本郵便、ゆうちょ銀行、かんぽ生命保険を傘下とする持株会社で世界最大規模の金融グループである日本郵政について分析していきたいと思います。

ブランド力のある日本郵便、ゆうちょ銀行、かんぽ生命などのサービスを提供しており、社会インフラとして無くてなならない企業と言えます。

日本郵政(6178)の業績推移を分析

(引用:https://www.japanpost.jp/)

(引用:https://www.japanpost.jp/)日本郵政はゆうちょ銀行・かんぽ生命といった金融系事業を行なっている会社を保有しているため、営業キャッシュフロー(営業CF)、投資キャッシュフロー(投資CF)、フリーキャッシュフロー(FCF)などの分析には適していません。

そのため、金融系企業以外(製造業や小売業など)の分析で効果を発揮するPFCFR(株価フリーキャッシュフロー倍率)を使うことはできませんので、今回はPER(株価収益率)など一般的な指標を使って分析したいと思います。

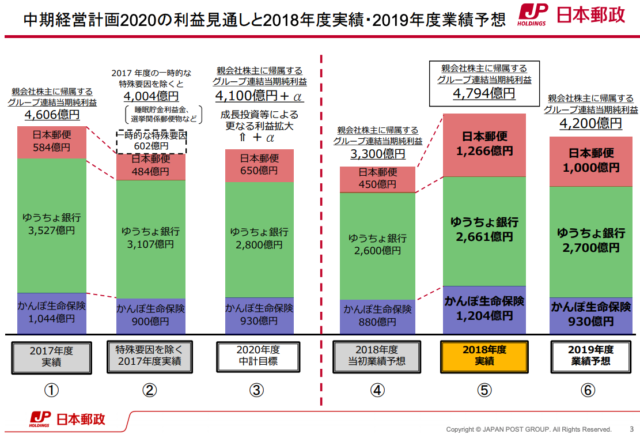

(引用元:マネックス証券)

(引用元:マネックス証券)画像は日本郵政の業績推移です。売上高は右肩下がりですが、当期純利益は横ばいを維持しています。所有している事業は日本郵便、ゆうちょ銀行、かんぽ生命は「キャッシュ・カウ(金の成る木)」と言えますが、成長余力は殆ど無く、さらなる成長のためには多角化が必要と言えます。

ただ、百年投資家的には今まで行って来なかった買収による多角化よりも自社株買いや配当にお金を回した方が良いと思っています。事実、日本郵政のROEは3%台と低く、これまでに行った成長のための投資(設備投資や買収)のリターンが低い事がわかります。

日本郵政の各種指標を分析

各種投資指標

- PBR(実):0.30倍

- PER(予):9.4倍

- ROE(実):3.61%

- 配当利回り:5.15%

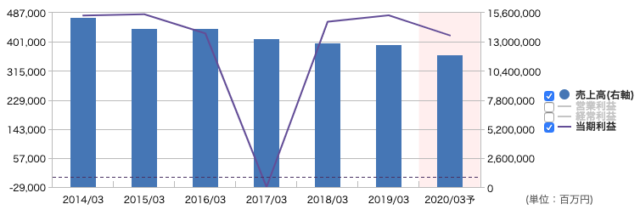

(引用元:マネックス証券)

(引用元:マネックス証券)日本郵政の各種指標や利益率の推移は上記のようになっています。大規模な設備投資の必要がないブランド力のある事業を有しており、PBR面ではかなり割安感があるといます。

また、PERは10倍を割っており、不景気への耐性が高い「金のなる木」を保有する企業の評価としては割安と言えるでしょう。

配当利回りは現在、5%を超える水準ですが、配当性向は50%前後となっており今後も同等レベルの配当を続ける余力はありそうです。

日本郵政ROEの解説

日本郵政のROEはデュポン式で下記のように分解することができます。

ROE (当期純利益/株主資本) = 売上高当期純利益率 × 総資本回転率 × 財務レバレッジ × 100 = (当期純利益/売上高) × (売上高/総資産) × (総資産/株主資本) × 100 = 売上高当期純利益率 × 総資本回転率 × 財務レバレッジ × 100

日本郵政は金融事業(ゆうちょ銀行・かんぽ生命)を行っているため、財務レバレッジは高いのですが、総資産が大きくなる傾向があります。

また、郵便事業はヤマトホールディングスの決算を見れば分かる通り利益率が低く(ヤマトホールディングスの当期純利益率は約1.6%)、ROEを押し下げる要因となっています。

ゆうちょ銀行のビジネス

ゆうちょ銀行は通常の銀行と異なり、利益率の高い法人融資を行っていません。法人融資は利益率は高いのですが甘い融資基準で融資していると、不景気時には不良債権化する可能性があります。

現在、規制の関係上、ゆうちょ銀行は殆どの利益を債権や株の運用益(利息や配当金)で得ています。

融資に比べ手堅くリスクは低いと言えますが、さらなる高収益体質(利益率やROEの向上)のためにはビジネスモデルの転換が必要です。

かんぽ生命のビジネス

かんぽ生命は総資産・保険料収入国内1位(世界最大規模)のビジネスを行っています。死亡保障額が比較的小さい養老保険・終身保険が中心となっており、好感が持てます。

ただ、売上高は右肩下がりとなっており、さらなる成長のためには既存事業の強化よりも多角化が必要な段階と言えます。

今後の日本郵政の動向

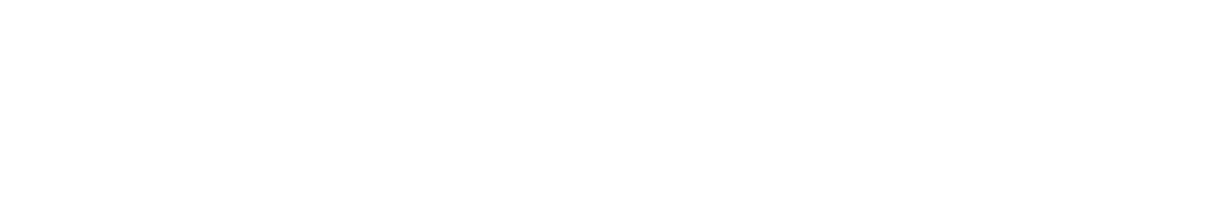

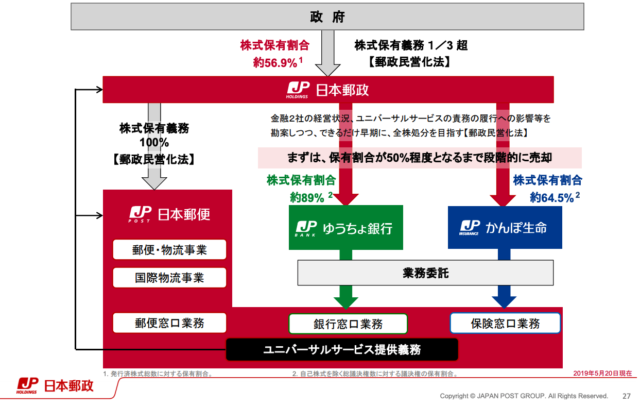

(日本郵政のIRより引用)

(日本郵政のIRより引用)今後の日本郵政は金融2社の株式を売却し、物流業務と窓口提供業務(賃貸業務)中心の会社になっていく予定です。

ブランド力があり、競争力のある金融事業が分社化される点は少し残念ですが、好立地(窓口業務)を押さえることが出来ているため、収益性の高いスペースビジネスは継続して行うことが出来ます。

また、日本郵政は2018年に日本郵政不動産を設立しています。約2.7兆円と言われる、所有不動産を有効活用することができれば、今後はJRのように郵便事業以外の巨大な柱となるビジネスを構築できる可能性が高いです。

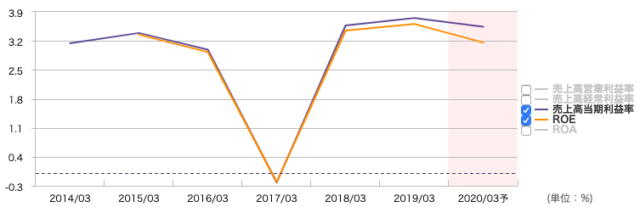

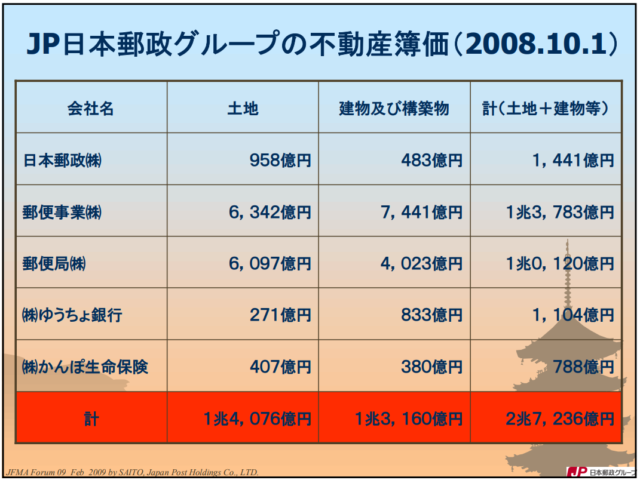

(引用元:http://www.jfma.or.jp/FORUM/2009/doc/0209-1420-C.pdf)

(引用元:http://www.jfma.or.jp/FORUM/2009/doc/0209-1420-C.pdf)日本郵政の不動産を分析

上記は日本郵政の所有する不動産の簿価(帳簿上の価格)です。製造業の工場などの場合「時価<簿価」となっている場合が殆どですが、歴史のある旧国営企業(JR・NTT・日本郵政など)の場合「時価>簿価」となっていることが多く簿価よりも価値の高い不動産資産を保有している可能性が高いです。

この所有する不動産資産を活用しストック性の高い不動産賃貸業(三菱地所や三井不動産のようなビジネス)を行っていけばROEの向上を図ることができるでしょう(百年投資家はフロー型ビジネスの分譲は好きではないのでやらないで欲しいです。その点野村不動産の買収失敗は高評価です)

また、立地によっては新たな設備投資(建物の建築)は行わず転貸借(サブリース)や土地の賃貸借で収益化することも十分可能だと考えています。

百年投資家は日本郵政へ投資するか?

百年投資家は現在、日本郵政へ投資を行っています。所有する不動産の利回りは現在1%程度となっていますが、仮に10%で運用できれば3000億円弱のキャッシュフローを得ることが出来ます。

また、これまで消費者独占力のある優良ビジネスを行ってきた結果、利益剰余金3,799,974百万円(約3兆8000億円)に対して有利子負債は28,029百万円(約280億円)しかありません。

かんぽ生命の影響で株価が下落していますが、1000円以下の株価になっている現在は絶好の仕込み時と考えています。今回の記事が株式投資の参考になりましたら幸いです。