こんにちは百年投資家の株式投資です。今回はJFEHD(5411)と新日本鉄住金(5401)のビジネスモデルやキャッシュフローを分析し投資先としての優良か分析していきたいと思います。なお、新日本鉄住金については2016年頃にスイングトレード用に購入しましたが現在は保有していません。

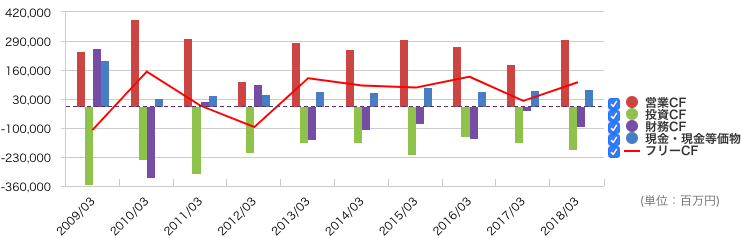

JFE HDのビジネスモデルとキャッシュフロー

(画像引用元:マネックス証券)

JFEホールディングスは国内2位の鉄鋼企業で川崎製鉄とNKKが統合して誕生しました。売上高は3兆円を超え、粗鋼生産世界10位以内とマズマズの会社規模ですが景気循環型企業となっており、景気後退局面や供給過剰の環境では営業利益が500億円以下まで減少します。

固定資産への設備投資が膨大なため、減価償却費が大きく、営業キャッシュフローはここ10年プラスを維持しています。フリーキャッシュフローになると2年ほど赤字の年がありますが、思っていたよりも悪くはありません。

しかし、事業構造上、キャッシュを蓄積する事ができず、営業活動で得たキャッシュを設備投資に振り分け、過酷な事業環境をどうにか乗り切っている事が伺えます。

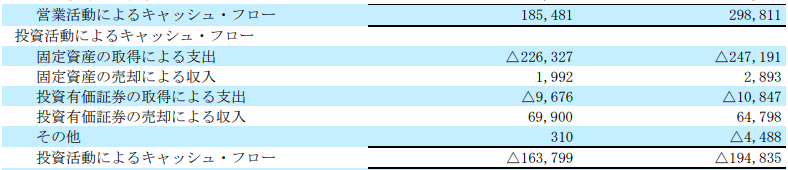

(画像引用元:JFEHDの決算短信)

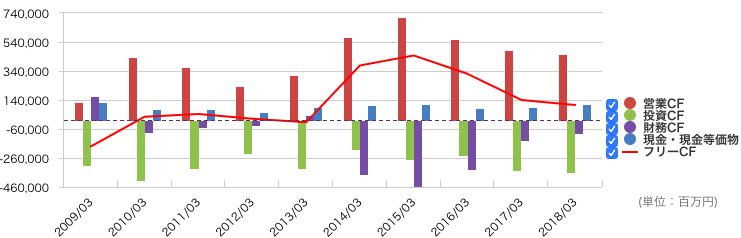

新日鉄住金のビジネスモデルとキャッシュフロー

(画像引用元:マネックス証券)

新日鉄住金は売上高4兆円を超え、国内1位の鉄鋼企業です。世界規模でも4位で粗鋼生産量は4500万トンを超えます。

こちらも景気循環型企業で純利益ベースでは直近10年間で2回も赤字を垂れ流しており、その時点で長期投資することができない株と言えます。

営業キャッシュフローベースでは減価償却費が膨大なため黒字ですが投資CFが大きく、現預金が貯蓄できていない事が伺えます。

株式投資まとめ

基本的にBtoBの会社はあまり好きでないのと収益モデルがフロー型(毎月ある程度、定期的な収入があるわけではない)なのでどちらも基本的にスイング以外では買うつもりのない株です。

FCFが20年くらい黒字で、売り上げを継続的にあげる事ができるビジネスモデルに変革できるようならば買いたいですが現時点では買えません。今回の記事が株式投資の参考になりましたら幸いです。