こんにちは「百年投資家」です。久々に不動産投資を検討中です。業者が開発した建売一戸建て物件の売れ残りですが採算性があう価格帯まで金額が低下してきました!!投資として面白そうなのでIRRなどの収益性をざっくりと計算してみました(^^)

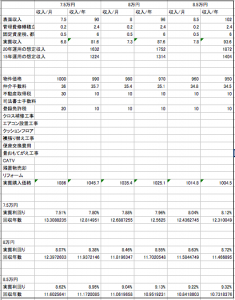

収支計算

収支計算は左のように行いました。概算利回りとしては家賃7.5万円〜8.5万円で算出しました。初期(新築)の段階では家賃8.5〜9万円は取れると思いますが10年後の段階では家賃7万円程度まで下落することが予想されます。

収支計算は左のように行いました。概算利回りとしては家賃7.5万円〜8.5万円で算出しました。初期(新築)の段階では家賃8.5〜9万円は取れると思いますが10年後の段階では家賃7万円程度まで下落することが予想されます。

新築なので修繕(原状回復費用含む)はほとんどかかりませんが修繕積立金として0.2万円を加える前提で利回りを計算しました。

正確なNOI利回り(FCR)を計算する場合は、空室損をさらに加味して計算しますがこれまでの経験上、この地域の保有物件は5年間で1ヶ月~2ヶ月程度の空室で運用できていますので空室損を加味しないで実質利回り(NOI利回り・FCR)を計算しています。

実質利回りは8.5万円で貸せたケースで8.62%・回収年数は11.6年となります。7.5万円だと考えても7.51%・回収年数13.3年なので新築物件にしては利回りが高いです。

しかし、築古の土地値以下の物件と異なり売却時にはキャピタルロス(売却損)が発生しますので単純な利回り計算だけで投資の意思決定をすると負けます。

フルローン地方RC物件投資などでは初期の表面利回りはある程度出てもキャピタルロス(売却損)が大きくなるため結果としては利益すら出なかったということもあります。そのため売却も加味したIRR(内部収益率)についても計算する必要があります。

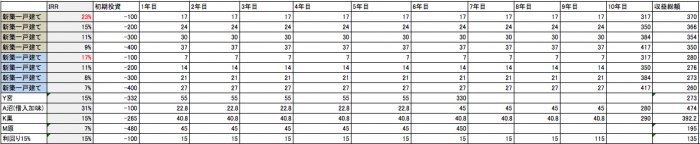

IRR(内部収益率)

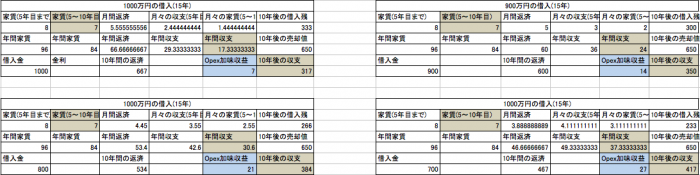

実質家賃(固定資産税や管理費除去後)7万円と実質家賃8万円で計算した内部収益率(IRR)の計算です。下の段は一部の保有物件と内部収益率を比較してみました!

かなり厳しく数字を出してみましたが売却時の値段(10年後)は650万円と想定しています。自己資本100万円を投じた場合で加重Opex(運営管理費:10万円/年)を加味しなかったケースでIRR23%、加重Opexを加味したケースでIRR17%の投資になる計算です。

書籍などでは表面利回りや実質利回りだけで分析されているケースがほとんどですが新築の場合はキャピタルロス(売却損)が出ますし融資を使うケースがほとんどだと思いますのでFCR(実質利回り)や CCR(自己資本配当率)よりもIRRで投資全体を見ていったほうが正確だと思います。

20年後に売却する場合

| IRR | 初期投資 | 1年目 | 2年目 | 3年目 | 4年目 | 5年目 | 6年目 | 7年目 | 8年目 | 9年目 | 10年目 |

| 14% | -100 | 7 | 7 | 7 | 7 | 7 | 7 | 7 | 7 | 7 | 1 |

| 11年目 | 12年目 | 13年目 | 14年目 | 15年目 | 16年目 | 17年目 | 18年目 | 19年目 | 20年目 | 収益総額 | |

| 1 | 1 | 1 | 1 | 1 | 78 | 78 | 78 | 78 | 500 | 781 |

ちなみに20年後に売却するケースも上記のように計算してみました!IRR14%なので利回り14%の債券に投資するのと同じ利回りを出すことができます。家賃は実質7万円で計算していますが新築なので最初の5年は実質8万円位取れるでしょう!

ただその後は家賃が下落し築10年で実質7万円程度まで下落する予想です。厳格にIRRを計算する場合は家賃下落率や空室損を加味して毎年の収益を徐々に減らしていくなど調整をしますが、私の場合は最悪を考えて投資をするので家賃があまり取れなかった前提で数字を算出しています。

ただ、このような定量分析(数字での分析)も前提条件となる定性要因(数字で表せない市場環境や相場分析)から導き出した家賃相場が間違っていれば意味のないものとなります。

家賃相場はat home、suumo、homesなどから60件の競合物件を算出し下記のように分析しています(築10年以内の一戸建て賃貸で競合を算出しましたが一戸建て賃貸がそもそも市場にほとんど無いので競合は県全域で考えて60件、半径10km以内で考えて4件程度となっています)。

物件の差別化のポイント

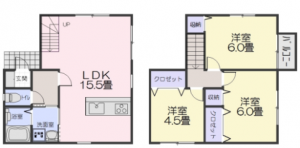

今回の物件の差別化のポイントは下記の通りです。最近市場に出ている賃貸用一戸建ては上記のようにLDKが12〜15畳のタイプがほとんどです。また、間取りや内装の雰囲気は画一的で独創性はそこまでありません。

しかし、今回の物件は画一的な物件と差別化されています。差別化自体はプラスにもマイナスにも評価できますが不動産賃貸業(不動産投資)ではユニークな物件であればあるほどよく、結局は一組の入居者としか賃貸借契約を結ぶことはできませんので1/10や1/20が好きな物件であれば問題ありません。

- 20帖以上のLDKをもった賃貸物件は競合として存在しない

- 築年数の浅い競合物件の間取りや設備とは異なる内装をしていて差別化されている

- 競合物件の㎡は70㎡強なのに対しこの物件は90㎡強の広さがあり差別化されている

- 競合物件の一戸建て賃貸は数戸一括で開発しているためプライベートな庭が無いケースが殆ど、しかしこの物件はプライベートな庭を持っており差別化されている

新築一戸建て投資まとめ

新築一戸建て不動産投資は最近、業者を中心に市場への供給が増えています。出口戦略の多様性もあり、確かに投資としては負けにくいのですが利回りが低いという欠点があります。

新築一戸建ての建築は上下水などを加味すると安くても1000万円前後の費用がかかってしまいますのでどうしても利回りが低下します。この利回りを高めるためにはやはり安く買うしかありません。どのような地域でも何かの市場の歪みによって市場価格から乖離した価格で売りに出される物件が年に数件あります。

その数件の物件を確実に拾っていっことができれば不動産投資では負けにくいです。今回の記事が不動産投資の参考になりましたら幸いです。

関連記事