こんにちは【百年投資家】のナミヘイです。今回はローン定数(K% Loan Constant)について書いて行きたいと思います。

K%(ローン定数)とは

ローン定数とはレバレッジ判定を行う場合に必要な定数の事です。年間返済総額のローン残高に対す割合の事で「年間ローン返済額(年間元本返済額+年間金利返済額)/ローン残高=K%(ローン定数)」の式で表す事ができます。

ローン定数は式から判るようにローン金利とローンの返済期間によって異なり、特にローンの返済期間が大きく係っています。

K%を低くするのには低金利でお金を借りる事がまずは大切です。同じ返済期間ならば5%より3%や1%の金利の方がK%低下させる事ができ、結果として多くの収益(毎年のキャッシュフロー)を得る事ができます。

また、返済の期間も大変重要です。10年の返済期間と20年の返済期間ならば20年の返済期間の方がK%は低くなり、長い返済期間でお金を借りる事が重要となります。

よって一般的に木造家屋(減価償却期間22年)よりも重量鉄骨造(減価償却期間34年)、鉄筋コンクリート造(減価償却期間47年)の方がK%は低くなります。また、中古の不動産よりも新築の方が減価償却期間が長く返済期間の長い借入を行う事ができるのでK%は低くなります。

レバレッジ判定

レバレッジ判定とはレバレッジが効いているかどうかを判定するものとなります。以下の公式が成り立っている場合、レバレッジが効いているということになります。

CCR(自己資本配当率)>FCR(NOI利回り)>K%

そしてこのK%とFCRの差額の事をイールドギャップ(YG)と言い、このイールドギャップが大きければ大きい程、投資としての安全性は高い事になります。

投資をスナップショット(ある地点)で見た場合のイールドギャップはK%とFCRの差額と考えることができます(狭義のイールドギャップ)。ただ、売却まで含めた投資全体で見た場合、金利とFCRの差と捉えたほうが的確です(広義のイールドギャップ)。

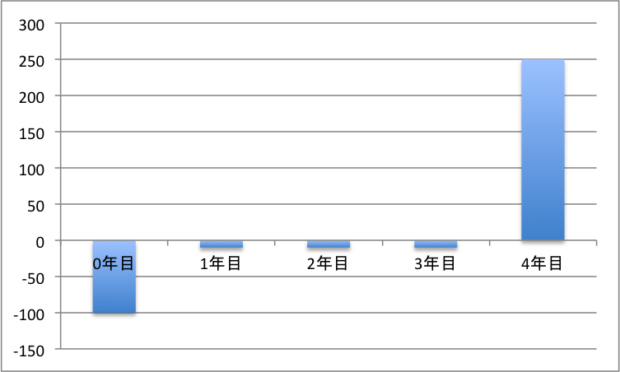

売却まで含めるとイールドギャップがマイナスだったとしても投資全体では利益をしっかり確保することができます。私が以前行った投資では5年の短期で融資を引いたため、運営期間中のキャッシュフローは毎年数万円の赤字でしたが売却まで含めたIRRで計算すると20%程度で運営できました。

| IRR | 0年目 | 1年目 | 2年目 | 3年目 | 4年目 |

| 20% | -100 | -10 | -10 | -10 | 250 |

レバレッジを効かせれば効かせる程小さな自己資本で大きなリターンを得る事ができるようになり、CCRを大幅に上昇させる事ができます。しかし、下記のような事柄が起こるとFCRとK%の数値が逆転しFCR<K%となってしまう場合があります。

- 賃料が見込みよりも下落してNOIが低下した場合

- 空室損が見込みより上昇しNOIが低下した場合

- 運営費が予想以上に上昇しNOIが低下した場合

- 変動金利が上昇しK%が上昇した場合

このようなK%の方が高い状態になると基本的には自身の給料等からの持ち出し(キャッシュアウトフロー)が発生し、場合によっては黒字倒産に陥る可能性がありますのでレバレッジのかけ過ぎには注意が必要です。

K%(ローン定数)とレバレッジ判定まとめ

いかがだったでしょうか?レバレッジを効かせた大規模な投資(RCマンション一棟など)を行う場合「毎月のキャッシュフローがどれだけ出るか?」「毎年のキャッシュフローがどれだけ出るか?」などと共にK%やレバレッジ判定の知識が必要となります。

しかし、毎年のキャッシュフローやK%、レバレッジ判定などはあくまでも投資期間中のスナップショットでしかなく売却までを含めた収支計算ではありません。

そのため、不動産投資以外にも収益源があり、日々のキャッシュフローに問題がない場合は負のレバレッジの状態で投資を行っても全く問題がなく、大きなキャピタルゲイン(売却益)が出る物件ではFCR<K%となっていても全体での収益(IRR)は確保することができます。今回の記事がアパート経営や不動産投資の参考になりましたら幸いです。

関連記事