こんにちは百年投資家の株式投資です。私やウォーレン・バフェットが絶対に長期投資しない代表的な会社である三菱重工や川崎重工などを紹介していきたいと思います。

どちらもBtoBの最終製品の会社なので素材関連株に比べるとまだマシですが、キャッシュフローの推移などを見ると力強いビジネスモデルで無いことがわかります。

このような会社の場合、BUY&HOLDで投資資金を固定したとしても株主は儲かる可能性が低いです。そのため、数週間から数年程度の短期から中期でのスイングトレードで儲けるのが定石です。

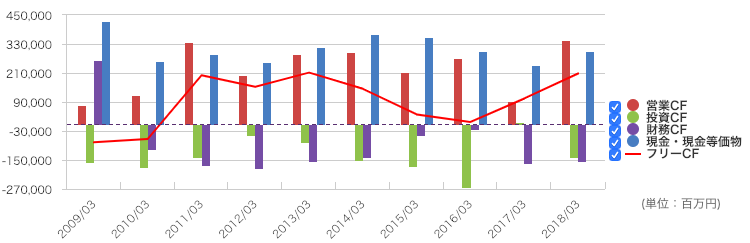

三菱重工業(7011)のキャッシュフローを分析

(画像引用元:マネックス証券)

三菱重工業(7011)のキャッシュフローの推移は上記の通りです。優良企業であるCoCo壱番屋・パーク24・オービックなどに比べると残念ながら弱々しいキャッシュフローの推移です。

分析してみると膨大な投資CFを継続しなければ営業CFを維持できない事がわかり、自動車関連株のトヨタ自動車やホンダなどに近いキャッシュフローの推移と言えます。

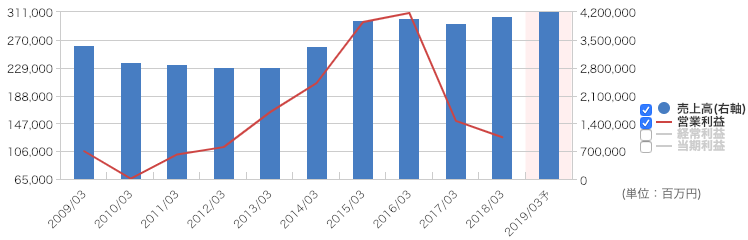

上記はわずか10年間の三菱重工業の業績推移なので長期とは言えませんが、景気後退局面での利益水準の下落幅が大きく、安定して利益が積み重なるようなビジネスモデルでは無い事がわかります。

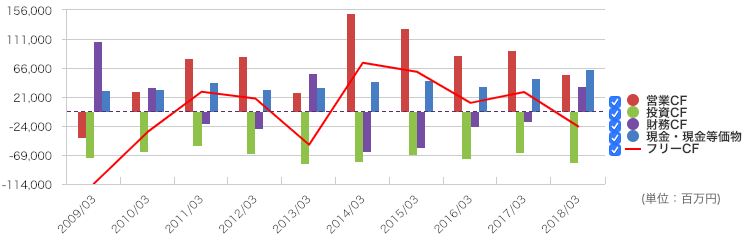

川崎重工業のキャッシュフロー推移を分析

(画像引用元:マネックス証券)

川崎重工業(7012)についてもキャッシュフローの推移は良くなく、膨大な設備投資(投資CF)を行ってようやく営業CFの水準を維持している事が伺えます。

また、長期業績についても三菱重工業と同様の傾向があり長期で保有したとしても株主は報われない可能性が高いです。

株主が報われない会社と株主が報われる会社

今回紹介した会社はどちらも減価償却費が大きい会社なのでイオンモールほどではなかったとしても営業CFが伸び続けているなどの傾向があれば分析を継続し投資を検討しますが、この業績推移とキャッシュフロー推移を見た時点で分析を継続する気にはなれません。

もちろん絶対に儲からないというわけではなく、収益性が高く良いビジネスを持っている会社を買収するなど多角化を上手に行えば三菱重工や川崎重工も素晴らしい会社に生まれ変わる可能性があり、長期投資の株主が報われる可能性もあります。

しかし、人を採用する場合でも同様ですが、過去に実績を積んでいない人を採用したとしてもパフォーマンスが悪いケースが殆どです。

そのため、過去の実績が良い会社を可能な限り安く購入する方が投資家が報われる可能性が高く、百年投資家はそういった投資法を採用しています。今回の記事が株式投資の参考になりましたら幸いです。